Một trong những điều LeoX rút ra trong 2020 và đã nhắc đến trong bài này là sự lựa chọn tối ưu của mỗi người trong đầu tư rất khác nhau. Không phải cơ hội tốt đối với người này cũng là cơ hội phù hợp với người khác.

Vậy nó khác nhau như thế nào? Làm sao bạn biết được lựa chọn ntn thì là tối ưu cho mình?

Sở dĩ LeoX viết bài này vì phát hiện ra là đối tượng đọc của leox.vn rất đa dạng, từ những người ở độ tuổi đầu tư 3x, đến những cặp mẹ con, bố con và cả các bạn sinh viên mới ra trường. Rõ ràng, lời khuyên đối với người này sẽ là bất hợp lý với người khác. Do đó bài này giúp vẽ ra chân dung các NĐT phổ biến và các con đường đầu tư phổ biến để giúp mọi người định hình được, đâu là lựa chọn phù hợp với tôi, đâu là con đường tôi nên kiên định.

Khi nghe bạn bè hay các hội nhóm chia sẻ rằng đang đầu tư chỗ này chỗ kia lãi lắm. Phản ứng đầu tiên của ta là, ồ phải tìm hiểu mới được. Anh A đang đầu tư bitcoin, nhưng nghe bình luận thì bây giờ đồng Pi mới là đang nổi, chị B đang chơi phái sinh, chú C đang đầu tư BĐS vùng ven, bạn D thì đang lướt sóng CK thấy kêu lãi lắm, nhưng chị LeoX lại bảo lướt sóng khó bền vững . Ah , bạc đang được nhóm Wallstreetbet squeeze đấy. Đã ai nghe thấy đầu tư hàng hóa trên sàn MXV chưa? Ôi thời đại thông tin, loạn xị ngậu với thông tin, với các nhóm và diễn đàn. Không biết đâu đúng mà theo nữa. Ai chỉ cho tôi con đường?

Sự thật là bạn chỉ biết theo đâu nếu bạn thực sự hiểu rõ bản thân và mục tiêu của mình. Hiểu được mỗi lựa chọn đều có cái giá phải trả và khả năng của mình trong việc trả cái giá đó. Cái giá đó có thể là rủi ro mất vốn cũng có thể là sự chểnh mảng với công việc chính khiến mất cơ hội thăng tiến trong sự nghiệp, cũng có thể là áp lực về tinh thần đánh đổi bằng sự an yên trong cuộc sống. Có những người sẵn sàng bầm dập qua áp lực để kiếm được tiền, nhưng có những người chỉ mong muốn gia tăng tài sản bền vững nhẹ nhàng để còn tận hưởng cuộc sống.

Tuy nhiên, lúc muốn thế này lúc muốn thế kia thì fail chắc. Vì mỗi con đường, cần những kiến thức, nguyên tắc, kỷ luật và cả việc huấn luyện cho tâm khác nhau. 1 đường đi về hướng Bắc, 1 đường đi về hướng Nam, mà bạn cứ chạy đường này 1 tí, chạy đường kia 1 tí, cuối cùng thành đi vòng vòng và về tại chỗ.

Vậy có những con đường nào trong đầu tư và nó phù hợp với chân dung những NĐT như thế nào? cái giá phải trả cho mỗi con đường là gì? Câu trả lời theo quan điểm của LeoX như ở dưới đây nhé.

Con đường thứ 1: Trading

Các tài sản trading: có thể là chứng khoán, hay phái sinh nhưng cũng có thể là bitcoin, hàng hóa, hay FX.

Kiến thức – kỹ năng cần có: Phân tích kỹ thuật, khả năng kỷ luật và quản lý cảm xúc, kinh nghiệm thị trường. Trong đó khả năng kỷ luật và quản lý cảm xúc là quan trọng nhất. Đừng cố gắng vừa giỏi PTKT vừa giỏi phân tích cơ bản theo kiểu 2 tay 2 súng. Nếu có kết hợp nó cũng phải theo tỷ lệ 80:20 hoặc thậm chí lệch hơn chứ không thể nào 50:50 vì tư duy của 2 con đường đó rất khác nhau. Nó sẽ khiến cho tư duy bị mâu thuẫn và rơi vào nhiều tình huống khó ra quyết định và giảm đi sự ứng biến linh hoạt với thị trường vốn thay đổi liên tục.

Phù hợp với ai ?

Những người chọn con đường này đa số có số vốn nhỏ nên muốn quay vòng vốn nhanh. Họ thường mong ngóng nhìn thấy kết quả sớm cho hành động của mình nên rất khó kiên nhẫn được trong thời gian dài mà chưa thấy hiệu quả. Khoản đầu tư lên xuống mang lại cho họ nhiều cảm xúc, cả xấu cả tốt, lúc hưng phấn thỏa mãn, lúc thất vọng tiếc nuối và chán chường. Đương nhiên rồi, mọi thứ đều có 2 mặt cả.

Điều kiện cần có: thời gian gần như full time để bám thị trường, theo dõi biến động giá hàng ngày. Với những loại có biến động lớn và tỷ lệ đòn bẩy cao như phái sinh hay hàng hóa thì nhiều người thậm chí còn không dám đi vệ sinh trong giờ giao dịch, lơ là có khi cháy tài khoản như chơi.

Được gì? Lãi nhanh và rất thú vị. Không phủ nhận được sức hấp dẫn này của trading. Nó cũng là điểm khiến dễ gây nghiện vì ai cũng thích lãi nhanh và lãi nhiều hết. Cảm giác ra vào đúng sóng nó phấn khích như 1 trò chơi, nó cũng đem lại sự thỏa mãn cho bản ngã.

Tuy nhiên có vài thực tế là

- Trader thường hưởng 1 đoạn lợi nhuận đứt đoạn trong trend lên. Ví dụ 1 cổ phiếu tăng từ 10 lên 20 thì thường họ sẽ mua 12-13 để bán 15-16 xong lại mua 18 để mong bán 20-21.

- Thị trường thường lên từ từ nhưng xuống thì sụt nhanh, do đó nhiều khi vài lần lãi có khi không bù được một lần lỗ.

- Không có vị tỷ phú USD nào đi lên từ trading ngắn hạn. Đó là thực tế. Huyền thoại trading Jessi Livermore thì kết thúc cuộc đời bằng tự sát sau thời gian sống nhờ chu cấp của vợ.

Nói vậy không phải để nản lòng những người muốn theo con đường trading. Nó chỉ là thực tế khắc nghiệt của cuộc chơi này. Tỷ phú lớn thì không thấy, nhưng LeoX cũng biết 1 vài người giàu lên từ trading. Nhưng phải nói đó là trader xuất sắc với những tính cách đặc trưng nổi bật như tính kỷ luật, sự tỉnh táo, khả năng quản lý cảm xúc cực tốt cũng như bề dày kinh nghiệm hơn chục năm qua cả thành công và thất bại.

Tuy vậy họ cũng thừa nhận tính thiếu bền vững của công việc mình làm. Như một anh LeoX quen thì nói thẳng là luôn đặt trần cho số tiền đầu tư của cá nhân ở max 10 tỷ để an toàn tài chính không bị ảnh hưởng. Cứ lãi mà khiến vượt hơn số đó lại rút bớt ra mua BĐS và mặc dù cầm số vốn cả vài trăm tỷ nhưng chủ yếu là dùng tiền của người khác (khách hàng VIP ủy thác) để trade. Đừng nói 10 tỷ cơ mà, vì vấn đề nó là bn % trong tổng giá trị tài sản của họ. Và cũng đừng tự tin quá rằng mình cũng có thể làm như vậy, vì đó là những trường hợp khá hiếm.

Mất gì?

Đầu tiên là nó rất ảnh hưởng đến cảm xúc của bạn. Con đường này mang đến sự hưng phấn và thỏa mãn, thì đồng thời nó cũng đem đến cả sự thất vọng , chán chường, và ân hận. Những người dễ bị tâm lý, không làm chủ được cảm xúc sẽ không phù hợp với cách tiếp cận này.

Thứ hai là nó không bền vững. Có thể build được tài sản trong 1 thời gian ngắn rồi cũng lại đánh mất tất cả trong 1 khung thời gian khác cũng vẫn với cách làm đó. Kiếm được khó thì giữ được còn khó hơn. Người giữ được thường phải là người rất tỉnh táo, không thường rơi vào ma trận của lòng tham và sự tự mãn của bản ngã. Điều này “easy said than done”

Con đường số 2: Đầu tư cổ phiếu small cap – mid cap

Đây là con đường mà LeoX đã đi qua trong chặng đầu tiên của hành trình đầu tư. Ngẫm lại, dù giờ hầu như không đi theo con đường này nữa nhưng nếu phải làm lại thời điểm đó thì cũng vẫn sẽ phải chọn cách này vì nó là cách hiệu quả nhất để đầu tư tài sản quy mô nhỏ với kỳ vọng hấp dẫn về LN. Có những khoản đầu tư của LeoX theo cách tiếp cận này trong giai đoạn 2012-2015 đúng nghĩa là ăn bằng lần.

LeoX đã đề cập đến cách tiếp cận này trong chuỗi bài viết Nhật ký tự do tài chính. Đó là gồm các cổ phiếu vốn hóa nhỏ và trung bình thỏa mãn yếu tố rẻ theo yield (tức là LN hàng năm/ vốn hóa đủ hấp dẫn) hoặc rẻ theo tài sản (giá trị thị trường chiết khấu đủ lớn so với giá trị tài sản thực tế). Cách tiếp cận này phát huy hiệu quả nhất vào đầu các chu kỳ kinh tế. Trong 6 nhóm doanh nghiệp mà LeoX đã phân loại trong bài này, thì thường các cổ phiếu theo cách tiệm cận này hay rơi vào nhóm 2 , 3 và 4. Tức là nhóm DN cyclical- turn around, doanh nghiệp định giá rẻ và doanh nghiệp có short term catalyst.

Kiến thức – kỹ năng cần có?

Để đi theo approach này bạn sẽ cần đi qua 4 bước.

Bước 1 là lọc các cơ hội đầu tư. Bạn không nên nhảy vào 1 cơ hội cụ thể vì đọc được ở đâu đó hay nghe ai đó nói đến, mà nên có 1 bộ lọc để lọc ra 1 danh sách các cơ hội.

Bước 2 là recheck lại list và lập 1 bảng so sánh để tìm ra cơ hội tiềm năng nhất.

Bước 3 là phân tích chi tiết cụ thể một số cơ hội đầu tư hấp dẫn nhất.

Bước 4 là xác định tính chất khoản đầu tư, viết ra các lý do mua, các kịch bản có thể xảy ra và quyết định tỷ trọng đầu tư.

4 bước này lặp lại chứ không phải chỉ làm 1 lần. LeoX thường làm theo quý sau khi có KQKD của quý. Yên tâm là làm lần 1 sẽ mất nhiều thời gian, nhưng lần 2 sẽ rút ngắn lại chỉ còn phân nửa, và lần sau nữa sẽ còn 1/3 thôi.

Chi tiết cho các bước cho cách tiếp cận này LeoX sẽ viết thành 1 bài riêng. Kiến thức – kỹ năng bạn cần có là khả năng tập hợp xử lý dữ liệu, kiến thức về đọc hiểu phân tích BCTC, khả năng research để hiểu đủ sâu về các ngành nghề và kinh nghiệm đánh giá phân loại khoản đầu tư để quyết định quy mô tiền bỏ vào, có đủ chắc để all in hay không.

Phù hợp với ai?

Phù hợp với những người với số vốn đầu tư quy mô nhỏ đến trung bình, tầm vài trăm triệu đến 2-3 tỷ, có mục tiêu tham vọng về tỷ suất lợi nhuận. Và quan trọng nữa là có thời gian để “do homework” – thực hiện lọc , thực hiện đánh giá phân tích. Những người có cùng mục tiêu có thể làm thành nhóm nhỏ với nhau để phân công công việc ra thay vì một mình làm cả vì khối lượng việc phải làm là khá lớn. Nếu các bạn đã form được team theo cách tiếp cận này, LeoX có thể sắp xếp thời gian để hỗ trợ mentor cho team về cách làm và phản biện các phân tích của nhóm để đến được kết luận chặt chẽ hơn.

Được gì ?

Nhìn được cơ hội thị trường trên diện rộng và lọc ra cơ hội tốt nhất, có tỷ lệ asymmetry cao nhất (ý là xác suất đúng x LN nếu thắng so với xác suất sai x mức lỗ khi sai). Đây là cách tiếp cận đã giúp LeoX build up tài sản khi khởi đầu đầu tư từ số vốn vài trăm triệu. Cũng phải qua những chặng này mới đến được chặng đầu tư đến BĐS. Và cũng qua chặng này mới cần thiết phải đi đến những cổ phiếu vốn hóa lớn.

Các quỹ lớn và các tay to trên thị trường thường bỏ qua các cổ phiếu nhỏ vì không đủ thanh khoản và không đáng để nghiên cứu nên nó là mảnh đất màu mỡ cho những người chịu khó đãi cát tìm vàng.

Cái được thứ 2 là kiến thức. Nếu có thể sắp xếp được thời gian làm việc này, có sẵn động lực kiếm tiền và kiên nhẫn thì bạn sẽ thấy con đường này nó rất dễ cuốn. Thời 2011-2012, LeoX làm dữ liệu bộ lọc và thử các cách lọc khác nhau rồi backtest. Mỗi lần lại khám phá ra những điều thú vị mới.

Ví dụ LeoX tự khám phá ra cách lọc thông qua CFI (dòng vốn đầu tư) và mức lãi suất DN đang trả so với toàn ngành mang lại kết quả rất ấn tượng. Mỗi ngày LeoX scan qua nhanh 1-2 cơ hội trong shortlist và note lại các thông tin chính. Làm một thời gian, dần dà hầu như nói đến mã nào cũng nhớ mô hình kinh doanh của nó là gì và các điểm đáng lưu ý là gì.

Mất gì ?

Mất nhiều thời gian, cả thời gian học, thời gian làm, và cả 1 khoảng thời gian tích lũy kinh nghiệm nữa. Khi bạn biết 1 vài cổ phiếu nó khác với biết 1 lượng lớn cổ phiếu, nó giống như đã tạo sẵn 1 cái thước đo hay cái cân trong đầu rồi vậy.

Mất thứ 2 là rủi ro mất tiền, xác suất mất tiền cũng không hề nhỏ. Kinh nghiệm sẽ giúp bạn hạn chế được rủi ro mất tiền nhưng vẫn còn rủi ro liên quan đến 1 yếu tố khó đánh giá là quản trị. Những DN nhỏ quản trị yếu, ko minh bạch có thể xảy ra các tình huống kiểu ve sầu thoát xác. Do đó bước 4 trong việc phân bổ tỷ trọng rất quan trọng vì kiểu DN này khi sai mà lại cầm số lượng CP tương đối lớn thì rất khó exit.

Con đường số 3: Tích lũy tiết kiệm, đầu tư trái phiếu, vàng, bđs vùng ven và cổ phiếu của DN mình nắm rõ.

Đây có lẽ là con đường phổ biến nhất với hầu hết mọi người – những người không có thời gian để sàng lọc phân tích các cơ hội đầu tư toàn thị trường và có số vốn đầu tư ở mức trung bình. Cùng điểm qua xem với cách tiếp cận các loại tài sản với nhóm này như thế nào sẽ là hiệu quả?

Tiết kiệm tích lũy là bước phải đi qua để có tiền đầu tư. Sau đó nếu muốn tìm kiếm lợi nhuận cao hơn so với tiết kiệm, mọi người có thể thử nghiệm với kênh đầu tư trái phiếu. Với trái phiếu lợi nhuận đã rõ ràng, thử thách nằm ở việc đánh giá được rủi ro của trái phiếu, hiểu đầy đủ về các điều khoản điều kiện của trái phiếu thay vì hiểu chung chung.

Vàng là kênh giữ tài sản lâu đời và quen thuộc của nhiều người Việt. Theo đó, nhiều người có thói quen có dư tiền lại mua một ít cất tủ làm của để dành. Tuy không sai nhưng sẽ kém hiệu quả vì giá vàng thường biến động theo chu kỳ kinh tế. Có những chặng ôm hoài chả thấy tăng, cũng có những chặng tăng chóng mặt. Mà thường những người ôm hoài chả thấy tăng thì khi nó tăng tý rất hay có tâm lý nhấp nhổm bán luôn vì cầm lâu chán quá rồi. Do đó thay vì chỉ tích trữ được ít nào hay ít đấy theo thời gian thì nên tìm hiểu kiến thức về kênh đầu tư này để tăng tính hiệu quả.

BĐS là kênh đầu tư dễ hiểu và tạo cảm giác an tâm hơn so với cổ phiếu. Với quy mô vốn đầu tư phổ biến ở mức 2-3 tỷ, BĐS vùng ven thường là lựa chọn đầu tư của nhóm này. Cách tiếp cận phổ biến với những người theo con đường này là nghiên cứu BĐS quanh khu vực mình sinh sống hoặc nắm rõ. Họ thường vẽ 1 cái vòng tròn từ trung tâm để xác định bán kính vùng ven, rồi so sánh về giá và tiềm năng về hạ tầng sẽ phát triển theo hướng nào để đầu tư.

Cách tiếp cận cổ phiếu dành cho nhóm thích con đường này cũng khá khác. Vì họ không có nhiều thời gian để nghiên cứu sàng lọc cơ hội cả thị trường, cũng không có thời gian để theo dõi bảng giá, tốt nhất họ nên mua và nắm giữ 1 cổ phiếu mà họ rất hiểu vì các mối quan hệ liên quan.

Ví dụ 1 anh bạn của LeoX, do tính chất công việc là cấp tín dụng cho 1 đơn vị chuyên phân phối thép mà rất hiểu về ngành thép. Anh bạn hiểu vị thế ngày càng mạnh lên của HPG thông qua các doanh nghiệp làm đại lý phân phối và cả các đơn vị cạnh tranh nên cứ mua cổ phiếu HPG và cầm từ năm 2013 đến tận giờ. Cứ lúc nào CP giảm sâu hoặc có catalyst tốt cho ngành thép (ví dụ như thuế bảo hộ ngành thép) thì lại mua thêm và để đó. Đó là 1 khoản đầu tư sinh lãi rất hiệu quả và cũng khá nhàn đầu. Thử nghĩ xem trong liên hệ công việc của bạn sẽ giúp bạn hiểu rõ ngành nào hay doanh nghiệp nào, bám vào vòng tròn hiểu biết của mình để đầu tư.

Con đường số 4: Đầu tư BĐS và nắm giữ cổ phiếu DN lớn

Với những người có số vốn lớn khoản đầu tư ưa thích nhất của họ là BĐS. LeoX chưa từng gặp ai ở Việt Nam giàu có mà không đầu tư BĐS. Có bước chân vào cùng mới hiểu tại sao họ lại thích BĐS đến vậy.

Thứ nhất là là giải ngân được 1 khoản tiền lớn. Những người có vài chục tỷ đến cả trăm tỷ họ quan tâm đến việc phần lớn tài sản sinh lời như thế nào chứ không phải khoản đầu tư lãi 30%-50% trị giá vài trăm triệu.

Thứ hai lý do mua dễ hiểu chứ không cao siêu phức tạp gì với các model định giá này nọ.

Thứ 3 không phải theo dõi khoản đầu tư nhảy lên nhảy xuống theo từng phút, yên tâm tập trung vào công việc chính.

Thứ 4 nó là tài sản hữu hình nhìn thấy được.

Thứ 5 có thể tạo dòng tiền từ cho thuê.

Thứ 6 linh hoạt tài chính cho các khoản vay.

Thứ 7 đầu tư khó lỗ chỉ là lãi nhiều hay ít. Họ thường tập trung vào các dự án BĐS lớn ở khu vực trung tâm, dự án đất nền ở các tỉnh thành phố có thay đổi mạnh về hạ tầng, dự án chung cư cao cấp với vị trí đắc địa nguồn cung hiếm, BĐS biển hay vùng ven với tiêu chí “second home”.

Những người này thường không cần tư vấn, họ chỉ cần thông tin họ quan tâm và tự quyết định. Network những môi giới ruột ở các vùng miền đóng vai trò cung cấp cho họ kênh thông tin về thị trường. Họ cũng có network những người tương đồng để chia sẻ và cập nhật thông tin về đầu tư với nhau.

Cách tiếp cận cổ phiếu với con đường này thường là đầu tư và nắm giữ cổ phiếu của những DN lớn mà họ hiểu sâu sắc. Nó thường rơi vào nhóm thứ 6 trong 6 loại doanh nghiệp đầu tư (Nhóm DN tuyệt vời) . Đó cũng có thể chính những DN trong đó họ cũng góp phần phát triển nó lên nên rất hiểu tình hình. Họ thường bận rộn với sự nghiệp thành công nên không có thời gian để lướt sóng chứng khoán thay vì đó muốn đầu tư bền vững và lâu dài vào những doanh nghiệp có nhiều tiềm năng tăng trưởng và lớn lên cùng doanh nghiệp đó.

Do không có nhiều thời gian nên họ thường cần các thông tin tổng hợp thị trường và các phân tích sẵn có để tự đánh giá và quyết định. Họ sẵn sàng trả tiền cho các dịch vụ xứng đáng vì họ thừa hiểu chả có cái gì vừa tốt vừa rẻ, thậm chí miễn phí cả.

Những người đi con đường này đa số là những người có sự nghiệp vững chắc và thành đạt. Họ kiếm tiền từ công việc chính còn đầu tư là kênh để họ giữ và giúp tài sản tăng trưởng. Họ có thể không có nhiều kiến thức hàn lâm về đầu tư nhưng đó không phải trở ngại. Họ cũng chỉ cần những phép tính đơn giản và common sense để quyết định khoản đầu tư. Cái gì càng đơn giản càng bản chất. LeoX đã gặp những người ở trên con đường này. Họ có cách tính toán rất đơn giản nhưng sắc sảo và hiệu quả, và nó thường chắc chứ ít khi nào là cú betting cá cược 5 ăn 5 thua.

Con đường số 5: Đầu tư đa dạng các kênh tài sản theo chu kỳ kinh tế

Tại sao lại nên quan tâm đa dạng các kênh tài sản theo chu kỳ kinh tế? Vì nếu zoom out ra khỏi 1 thị trường, bạn sẽ thấy dòng tiền không chỉ chuyển từ cổ phiếu này qua cổ phiếu kia, nhóm ngành này qua nhóm ngành kia, mà còn từ tài sản này sang tài sản khác và đó mới là dòng tiền lớn. Hầu hết các tài sản đều có tính chu kỳ khi nhìn trên khung thời gian dài. Ví dụ khi nhìn chu kỳ kinh tế gần nhất thì 2008-2011 là giai đoạn hiệu quả để đầu tư vàng với mức tăng hơn gấp đôi , 2012 là đáy của chu kỳ cổ phiếu mới, 2015 là thời kỳ đầu sóng BĐS của chu kỳ này.

Đây là con đường LeoX đang chọn đi sau khi đi qua con đường số 2 và đi 1 chặng trên con đường số 4. Con đường số 5 không hẳn là khó hơn con đường số 4 mà là cần tập trung thời gian nhiều hơn. Thời gian để tập hợp số liệu vĩ mô phục vụ cho việc nghiên cứu. Thời gian để tổng hợp dữ liệu, sàng lọc và nghiên cứu các cơ hội đầu tư của các loại tài sản. Do đó bạn chỉ nên chọn con đường này nếu bạn dành được full time cho đầu tư, còn không thì sẽ khó để làm cho tới.

Bản thân LeoX cũng nhận thấy cần phải có cách để làm cho có hệ thống thành dạng công cụ và phối hợp với 1 nhóm thay vì tự làm 1 mình. Nếu hay tò mò tìm hiểu và thích giải thích về những gì xung quanh mình thì bạn sẽ thấy đam mê với con đường này vì nó giúp bạn nhìn thấy sự vận hành của xã hội thông qua lăng kính kinh tế.

Trong các con đường kể trên thì những người theo con đường số 1 là ít liên quan đến con đường số 5 nhất. Con đường số 2 có liên quan đến con đường số 5 nhưng không nhiều. Còn con đường số 3 và số 4 thì sẽ được hưởng lợi nhất từ những kết quả của con đường số 5 vì nó giúp họ giải quyết bài toán giữa các tài sản nên phân bổ như thế nào để có lợi ở giai đoạn hiện tại của nền kinh tế.

Nếu đam mê và có thể sắp xếp được thời gian thì bạn có thể đi theo con đường này, nhưng nếu không có đủ thời gian thì cũng nên có kiến thức cơ bản để hiểu được những kết quả nghiên cứu của con đường số 5 thì hiệu quả đi trên con đường số 3 và số 4 sẽ được tối ưu.

Đơn cử như khi nào thì mới nên quan tâm đến vàng, xu hướng lãi suất như thế nào ? có nên nắm giữ tài sản lãi suất cố định không hay chu kỳ của thị trường BĐS.

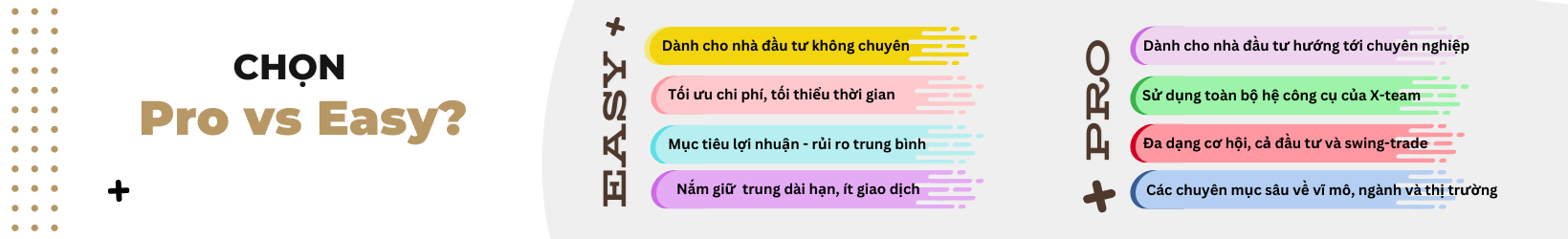

Điều LeoX đang cố gắng thực hiện là tổ chức việc tổng hợp thông tin dữ liệu các thị trường tài sản 1 cách có hệ thống và khoa học, tổ chức việc nghiên cứu các cơ hội đầu tư để một công đôi việc - vừa giúp LeoX và X-team đi tiên phong và vững chắc trên con đường số 5, vừa có thể phát triển nó thành công cụ hữu ích cho những người đi trên con đường số 3 và số 4.

Con đường số 6: Mua chi phối DN, đầu tư start up , mua BĐS đắc địa có dòng tiền.

Đây là nhóm tinh hoa của xã hội. Những người này LeoX đã gặp và phải thừa nhận là không dễ gì tư vấn được cho họ. LeoX từng gặp 1 ông chủ lớn để thuyết phục phân bổ 1 phần tài sản vào cổ phiếu. Mặc dù rất đánh giá cao và hứng thú với những gì LeoX chia sẻ, nhưng phân bổ tài sản vào đầu tư cổ phiếu thì không.

Ngoài lý do quá bận rộn để phải để tâm thêm một khoản đầu tư size nhỏ so với quy mô tài sản của họ, thì đơn giản là vì họ nhắm đến mục tiêu bán cổ phiếu chứ không phải mua.

Trong nhóm cáo, hổ, khỉ trâu mà LeoX viết trong bài này thì họ là những con hổ. Họ chỉ thích giữ cổ phiếu của chính họ vì đó là cái họ nắm được tường tận nhất và tự chủ động được.

Những người phù hợp với con đường thứ 6 thường là tuýp có máu kinh doanh sẵn trong người. Bạn không thuộc tuýp thích làm những việc người khác bày ra cho mình, không thích đi làm thuê cho ước mơ của người khác mà muốn khởi sự phục vụ cho ước mơ của chính mình. Phi thương bất phú đúng thật nhưng đây cũng là con đường nhiều thử thách, không dành cho những người dễ bỏ cuộc thiếu kiên trì và bản lĩnh.

Ở khía cạnh đầu tư họ không mê đầu tư cổ phiếu nhưng cực mê BĐS – đặc biệt là BĐS đắc địa vị trí hiếm để làm của để dành cho thế hệ sau. Họ cũng hứng thú với các ý tưởng kinh doanh mới, các start up nhất là khi doanh nghiệp họ sở hữu đã tăng trưởng đến ngưỡng bão hòa thì họ lại đi tìm kiếm thử thách mới.

KẾT LUẬN

Kết luận lại, con đường số 1, số 2 và số 5 dành cho những người chuyên tâm với việc đầu tư. Đi theo con đường này cần xác định giành được thời gian và phải làm cho tới mới thành công được. Ngạn ngữ Nga có câu, “đuổi bắt 2 con thỏ cuối cùng sẽ chả bắt được con nào”. Vừa làm việc vừa ngóng bảng chứng khoán để trading kết quả có thể dẫn đến là trading phập phù còn công việc thì chểnh mảng nên không có tương lai. Con đường số 1 và số 2 dành cho những người có số vốn nhỏ đến trung bình. Số 5 chỉ hiệu quả khi tài sản của bạn đủ lớn để đầu tư được nhiều kênh và cũng mới bõ công sức để nghiên cứu đa kênh.

Con đường số 3 và số 4 dành cho phần lớn những người có công việc chính vốn dĩ đã chiếm phần lớn thời gian và chọn cách đầu tư dài hạn trong vòng tròn hiểu biết của mình. Trên 2 con đường này bạn cần tích lũy kiến thức từ từ, chậm và chắc. Đến khi hiểu lý do mình đầu tư thì mới đầu tư chứ không nên hú họa hoặc nghe người này người kia. Có hỏi thì cũng chỉ để tham khảo và phân tích rõ thêm vấn đề chứ không chăm chăm nghe cái kết luận là cái ngọn mà ko hiểu gốc rễ.

Tham khảo các nấc thang dưới đây trong bài của Nguyen Nam về tương quan rủi ro – lợi nhuận trung bình để chọn đi từng bước một vững chắc.

Ngoài ra, bạn nên học thêm các kiến thức về chu kỳ kinh tế căn bản để hiểu. Bạn có thể không tự bỏ thời gian nghiên cứu phân tích dữ liệu để đưa ra được kết luận, nhưng cần hiểu được kết luận đó có logic và đáng tin không, có tác động đến các tài sản mình đang nắm giữ như thế nào.

Con đường số 6 thì dành cho doanh nhân, người khởi nghiệp kinh doanh – những con hổ và con hổ tiềm năng. Con đường số 1 và số 6 sẽ thấy ít nhận được giá trị nhất từ leox.vn, trong khi số 3 và số 4 sẽ là đối tượng chính mà leox.vn hướng tới.

Tóm lại, bạn nên biết mình phù hợp với con đường nào. Không có thời gian vì công việc chính đã bận rộn nhưng lại cố đi theo con đường 1,2,5 sẽ giống như muốn bắt 1 lúc 2 con thỏ. Hoặc đang đi từ đường này nhưng lại ngóng thấy đường kia có người này người kia đang đầu tư lãi cũng muốn nhảy theo, thì sớm muộn gì cũng đi loanh quanh rồi lại về tại chỗ.

Identity trong đầu tư chính là hiểu bản thân và hoàn cảnh để chọn cho mình 1 con đường phù hợp, biết điều gì có thể kỳ vọng và ý thức về cái giá phải trả vì không có con đường nào đơn giản để 1 tấc lên hương cả.

Nếu còn thấy bối rối thì thử tìm xem mình ở đâu trong các ví dụ dưới đây?

- Nếu bạn thích nhìn thấy kết quả nhanh, muốn việc đầu tư phải thú vị hào hứng và đầy cảm xúc thì chọn con đường số 1. Tuy nhiên ý thức về “cái mất” và tính thiếu bền vững của con đường này và tốt nhất nên hạn chế số vốn đầu tư ở khoản tiền bạn sẵn sàng có thể bị mất.

- Nếu bạn tuổi trẻ, vốn ít (< 1 tỷ) nhưng có nhiều thời gian và lại đam mê với con đường đầu tư, bạn nên chọn con đường số 2. Đó là cách LeoX cũng đã đi qua ở giai đoạn đầu tiên và là bản lề để tích lũy vốn cho việc đầu tư sau này.

- Nếu bạn đang là sinh viên và muốn công việc chính của mình sau này là đầu tư thì cũng bắt đầu với con đường số 2 , rồi chuyển tiếp qua con đường số 4 và số 5 sau.

- Nếu bạn không sắp xếp được thời gian gần như full time cho đầu tư vì còn phải lo cho công việc chính, quy mô vốn ở mức nhỏ đến Trung bình (1-5 tỷ) lại cần an toàn tài chính thì nên tiếp cận đầu tư theo con đường số 3

- Nếu bạn có vốn đầu tư lớn (20 - 100 tỷ) cũng có kinh nghiệm và kiến thức tương đối nhưng không có thời gian nhiều để nghiên cứu theo dõi các khoản đầu tư thì chọn con đường số 4

- Nếu bạn có vốn đầu tư lớn (20 -100 tỷ) , thời gian full time với đầu tư, vì tính chất công việc liên quan đến đầu tư hoặc vì đầu tư là kênh thu nhập chính thì chọn con đường số 5.

- Nếu bạn chỉ muốn ai đó chỉ cho mình nên mua gì bán gì, không sẵn sàng tìm hiểu và tự quyết định thì bạn nên sử dụng các dịch vụ ủy thác và quản lý quỹ. Có điều chọn mặt gửi vàng cũng là 1 vấn đề cần tìm hiểu cho kỹ vì không ai có trách nhiệm với tiền của mình hơn mình cả.

- Trường hợp trên mà cũng không muốn ủy thác nữa thì nên đầu tư cổ phiếu theo cách bị động -mua index theo trung bình giá vốn.

- Trường hợp muốn đầu tư nhưng còn sợ rủi ro và chưa tự tin thì nên đầu tư vào kiến thức và phát triển bản thân. Đầu tư phát triển bản thân là khoản đầu tư không bao giờ lỗ. Ngày nay sách nhiều, thông tin học trên internet cũng rất nhiều, hỏi trên cộng đồng cũng là 1 cách học hiệu quả. Nên đi theo sự tò mò và logic của mình.

Chúc mọi người hiểu rõ bản thân để chọn con đường phù hợp, từ đó kiên định với con đường đã chọn.

Trên đây là những đúc rút từ kinh nghiệm của LeoX và từ quan sát những case study xung quanh. Còn tất nhiên có thể bạn sẽ tự innovate ra một con đường riêng mang tên mình.

LeoX Nguyen

Một số bài viết khác liên quan đến chủ đề này:

Chọn con đường đầu tư - mâu thuẫn giữa muốn và phù hợp

Hai hướng đi tìm cơ hội đầu tư với mọi loại tài sản

Có nên xác định đầu tư là sự nghiệp?