Khi con người bắt đầu có khả năng sản xuất dư thừa hơn nhu cầu tiêu dùng của mình, con người bắt đầu mong muốn đổi thứ mình sản xuất được (ví dụ lúa gạo) lấy thứ người khác sản xuất được (ví dụ thịt) ở một tỷ lệ nào đó. Đó là tiền đề cơ bản của một thị trường phức tạp hơn ngày nay là thị trường swap. Khi có quá nhiều hàng hóa có nhu cầu trao đổi, cần có một hệ quy chiếu chung để xác định tỷ lệ trao đổi giữa các loại hàng hóa. Và như thế đồng tiền ra đời.

Lãi suất là gì ?

Nếu đồng tiền thể hiện giá cả của mọi thứ thì cái gì là giá cả của đồng tiền ? Đó chính là lãi suất. Bản chất của lãi suất thể hiện chi phí cần bỏ ra để có được tiền và ở chiều ngược lại cũng là tỷ suất lợi nhuận kỳ vọng khi đầu tư tiền.

Ví dụ:

- Chính phủ cần tiền có thể phát hành trái phiếu chính phủ (TPCP) và phải trả lãi suất cho NĐT mua TPCP. Lãi suất của TPCP thể hiện cái giá để chính phủ có được tiền và ở chiều ngược lại cũng thể hiện tỷ suất lợi nhuận kỳ vọng của người mua TPCP

- Ngân hàng có thể huy động tiền và trả lãi suất cho người gửi. Lãi suất huy động thể hiện cái giá mà ngân hàng phải chi để huy động và ở chiều ngược lại thể hiện tỷ suất lợi nhuận kỳ vọng của người gửi tiền.

Do lãi suất là giá của tiền nên lãi suất suất ảnh hưởng rất sâu rộng tới MỌI loại giao dịch trên thị trường tài chính. Tuy nhiên, sẽ có một số loại lãi suất rất quan trọng vì làm tham chiếu cho các lãi suất khác.

Có những loại lãi suất gì ?

Vì bản chất lãi suất là giá của tiền nên cứ 2 đối tác giao dịch với nhau là sẽ có phát sinh lãi suất. Như vậy, có thể có rất nhiều loại lãi suất trên thị trường. Tuy nhiên, sẽ có 2 loại lãi suất quan trọng nhất để NĐT tham chiếu:

- Lãi suất TPCP : là lãi suất mà chính phủ vay tiền. Trong phạm vi 1 quốc gia, đây có thể xem là một tham chiếu quan trọng vì cho chính phủ vay là khoản đầu tư an toàn nhất (có thể xem là phi rủi ro trong phạm vi quốc gia đó). Đây là mức lãi suất thấp nhất để tham chiếu so sánh nhằm tính toán lãi suất của các giao dịch rủi ro hơn.

- Lãi suất tiết kiệm: là lãi suất mà các ngân hàng huy động vốn. Lãi suất huy động của ngân hàng sẽ là tham chiếu để tính toán lãi suất cho vay. Lãi suất tiết kiệm giảm thì lãi suất cho vay cũng giảm và ngược lại.

Đây có thể xem là 2 loại lãi suất tham chiếu của nền kinh tế. Ngân hàng TƯ như FED sẽ có thể tác động vào cả lãi suất TPCP (bằng cách in tiền mua TPCP phát hành làm giảm lãi suất) và lãi suất tiết kiệm (thông qua các hoạt động điều tiết tái cấp vốn cho các ngân hàng thương mại bằng nhiều công cụ khác nhau). Khi nói tới lãi suất tùy bối cảnh có thể là một loại lãi suất khác nhau nhưng bản chất là muốn đề cập đến lãi suất tham chiếu hay nói cách khác là chi phí vốn của nền kinh tế.

Vai trò của lãi suất tham chiếu trong thị trường tài chính

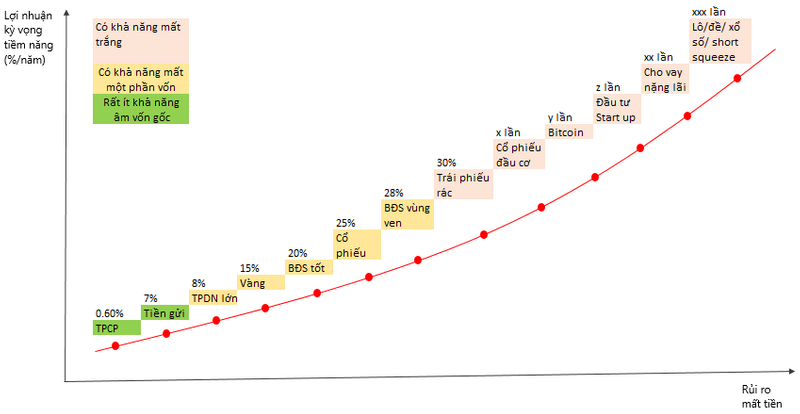

Nếu lãi suất là giá của tiền thì phải chăng tiền có nhiều giá ? Đúng vậy ! Đây là một điểm rất quan trọng mà NĐT nên hiểu rõ. Tiền sẽ có giá đắt hơn khi tiền đó dùng làm việc rủi ro hơn. Muốn lợi nhuận tiềm năng cao hơn, NĐT sẽ phải chấp nhận thêm rủi ro. (Nguyên tắc này trong tài chính gọi là No Free Lunch – không có bữa trưa miễn phí).

Là 1 NĐT, bạn có nhiều lựa chọn dùng tiền của mình. Nếu tôi gửi tiền được 7%/năm, logic nếu tôi đầu tư vào tài sản rủi ro hơn thì tôi cần yêu cầu một lợi nhuận cao hơn. Tài sản càng rủi ro tôi càng cần yêu cầu một lợi nhuận cao lên để bù đắp cho rủi ro tôi có thể chịu.

Hãy xem đồ thị dưới đây để hiểu được ví dụ về mức độ lợi nhuận tiềm năng / rủi ro sẽ thay đổi như thế nào:

Như vậy, mọi loại lãi suất trên thị trường đều có liên quan đến nhau. Các tổ chức lớn có thể tham chiếu lãi suất yêu cầu với trái phiếu chính phủ (TPCP). Nếu TPCP có thể xem là tài sản phi rủi ro thì lãi suất khi dùng tiền đầu tư vào các loại tài sản khác sẽ bằng với lãi suất TPCP + 1 phần bù rủi ro (premium). Phần bù này càng lớn khi tài sản rủi ro hơn. NĐT cá nhân có thể tham chiếu để tính toán đầu tư tiền với lãi suất gửi tiết kiệm.

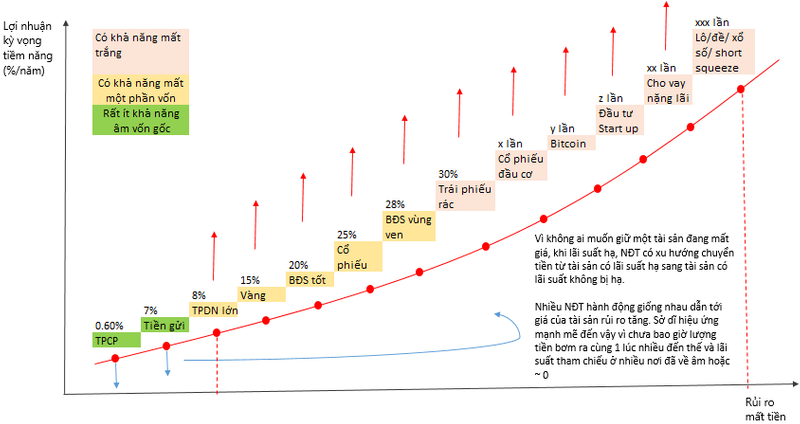

Giờ nếu lãi suất tham chiếu giảm (lãi suất TPCP/ lãi suất tiết kiệm) điều gì sẽ xảy ra ? Lãi suất của toàn bộ các loại tài sản sẽ đồng thời hạ giống nhau ? Đó là kỳ vọng về mặt lý thuyết ! Khi kinh tế khó khăn, ngân hàng TƯ bơm tiền ra giảm lãi suất để khôi phục kinh tế, mỗi NĐT sẽ chịu thiệt thòi một chút so với mức lãi suất cũ vẫn được hưởng để khi kinh tế hồi phục sẽ có mức lãi suất tốt hơn.

Tuy nhiên, trên thực tế, mọi việc diễn ra phức tạp hơn rất nhiều. Khi tiền được bơm ra ồ ạt, tiền mất giá ! Tiền là một loại tài sản đặc biệt vì ngoài chức năng lưu trữ giá trị, nó còn có một chức năng mà không loại tài sản nào có được là công cụ thanh toán như đã nói ở trên. Vì nó là công cụ thanh toán nên ai cũng quy đổi ra tiền. Còn dưới góc nhìn tài sản thì khi lãi suất hạ, NĐT sẽ không muốn nắm giữ một loại tài sản đang mất giá và nhu cầu chuyển đổi sang nắm giữ các loại tài sản khác tăng lên. Bạn có thể xem đồ thị dưới đây để hiểu điều gì đã và đang diễn ra trên thị trường :

Tiền đang được bơm vào thị trường cao chưa từng có tiền lệ và đó là nguyên nhân của một loạt biến động tăng giá rộng rãi chưa từng có tiền lệ trên mọi phân khúc tài sản. (Gần đây mình thấy trên facebook có rất nhiều NĐT thành công gắn mình với Warren Buffett nhưng từ tháng 3/2019 đến nay tình trạng cơ bản của nền kinh tế xấu đi trong khi giá tài sản lại tăng nên với phần nhiều cổ phiếu bạn sẽ chả tìm được điều gì đặc biệt trong BCTC của các Công ty mà cũng chả có Warren Buffett nào ở đây trong đợt sóng tăng vừa qua cả. Nếu bạn muốn biết Warren Buffett thật đang làm gì bạn có thể xem tại đây và hãy xem Charlie Munger nói gì về thị trường hiện nay tại đây).

Lên bởi cái gì thì sẽ có thể xuống bởi cái đó. Biến động trọng yếu trên thị trường sẽ phụ thuộc vào biến động của lãi suất trong thời gian tới.