Bài viết này tương đối dài, cũng tương đối học thuật, nhưng sẽ trả lời cho câu hỏi mà LeoX tin là khá nhiều bạn quan tâm như: tại sao không nên nắm giữ tiền mặt? tại sao thị trường chứng khoán vẫn tăng bất chấp tình trạng ảm đạm của nền kinh tế? Tại sao Ray Dalio so sánh thời điểm hiện tại với thời kỳ Đại khủng hoảng 1929? Tài sản nào sẽ bảo vệ sức mua của bạn trong bối cảnh các máy in tiền hoạt động hết công suất?

Những quan điểm của LeoX nêu trong bài này dựa trên nghiên cứu về mô hình Big Debt Cycle của Ray Dalio- Tỷ phú, founder của quỹ hedge fund lớn nhất thế giới Bridge water. Vì vậy trước hết LeoX sẽ cần phải giúp các bạn hiểu sơ bộ về chu kỳ nợ.

Phần 1: Chu kỳ nợ lớn là gì và chúng ta đang ở đâu trong chu kỳ nợ lớn?

Khuyến khích mọi người nên xem lại video: "How the economic machine work" trong link này để hiểu tại sao kinh tế luôn đi theo cycle có quan hệ mật thiết với việc vay nợ nhé.

Có 2 loại chu kỳ nợ, chu kỳ nợ ngắn và chu kỳ nợ dài. Chu kỳ nợ ngắn thường kéo dài 5-10 năm chính là chu kỳ kinh tế mà chúng ta hay nhắc đến. Trong chu kỳ nợ ngắn, khi GDP có xu hướng giảm tốc hay chậm lại, chính phủ và các ngân hàng trung ương sẽ sử dụng các công cụ điều tiết như nới lỏng chính sách tiền tệ và mở rộng chính sách tài khóa để nâng đỡ nhằm giúp kinh tế ngắn hạn giảm tốc nhẹ nhàng và sớm lấy lại cân bằng để vào guồng tăng trưởng mới. Tuy nhiên, vì quá trình điều tiết này, nợ không ngừng tích lũy và tăng lên theo thời gian tạo thành chu kỳ nợ dài – thường lặp lại sau 75-100 năm.

Theo Ray Dalio, chúng ta đang ở cuối một chu kỳ nợ lớn rất giống với Đại suy thoái 1929. Các điểm nào tương đồng khiến Ray Dalio so sánh hiện tại với thập kỷ mất mát Đại suy thoái? Sau đây là những điểm tương đồng chính:

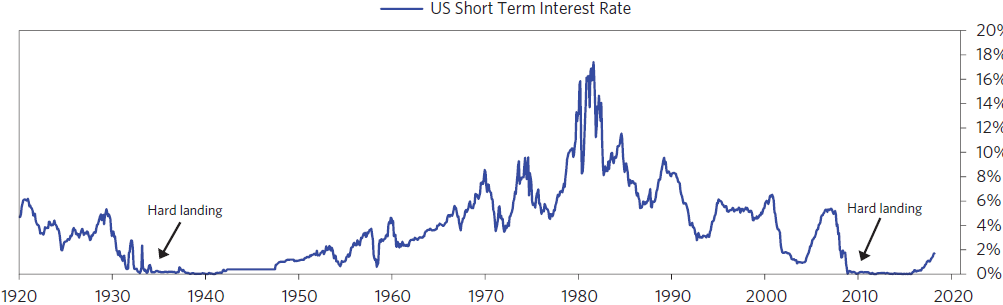

1. Lãi suất đã duy trì ở ngưỡng tiệm cận 0% trong 1 thời gian dài kể từ sau cuộc khủng hoảng 2008. 7 trong số 10 central bank quan trọng nhất toàn cầu có mức lãi suất xấp xỉ 0, thậm chí âm. FED tiếp tục cam kết duy trì lãi suất xấp xỉ 0% tới năm 2022 để hỗ trợ nền kinh tế. Giai đoạn lãi suất 0% này rất giống với giai đoạn hard landing năm 1930s. Khi đã tiệm cận 0%, không còn room để giảm thì chính sách này hết tác dụng đòi hỏi phải dùng đến những chính sách liên quan đến tăng cung tiền.

2. Chu kỳ nợ ngắn hạn đến cùng lúc với chu kỳ dài hạn. Điều này cũng đúng ở hiện tại. Xét theo chu kỳ nợ ngắn hạn, kinh tế đã đạt đỉnh vào năm 2018, tròn 10 năm tăng trưởng kể từ 2008. Hiện đang là thời điểm chu kỳ ngắn hạn đến cùng lúc với chu kỳ dài hạn.

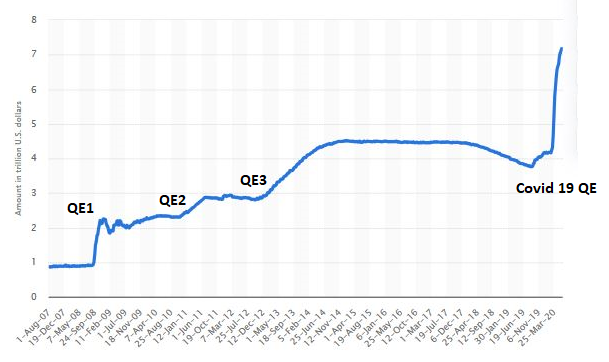

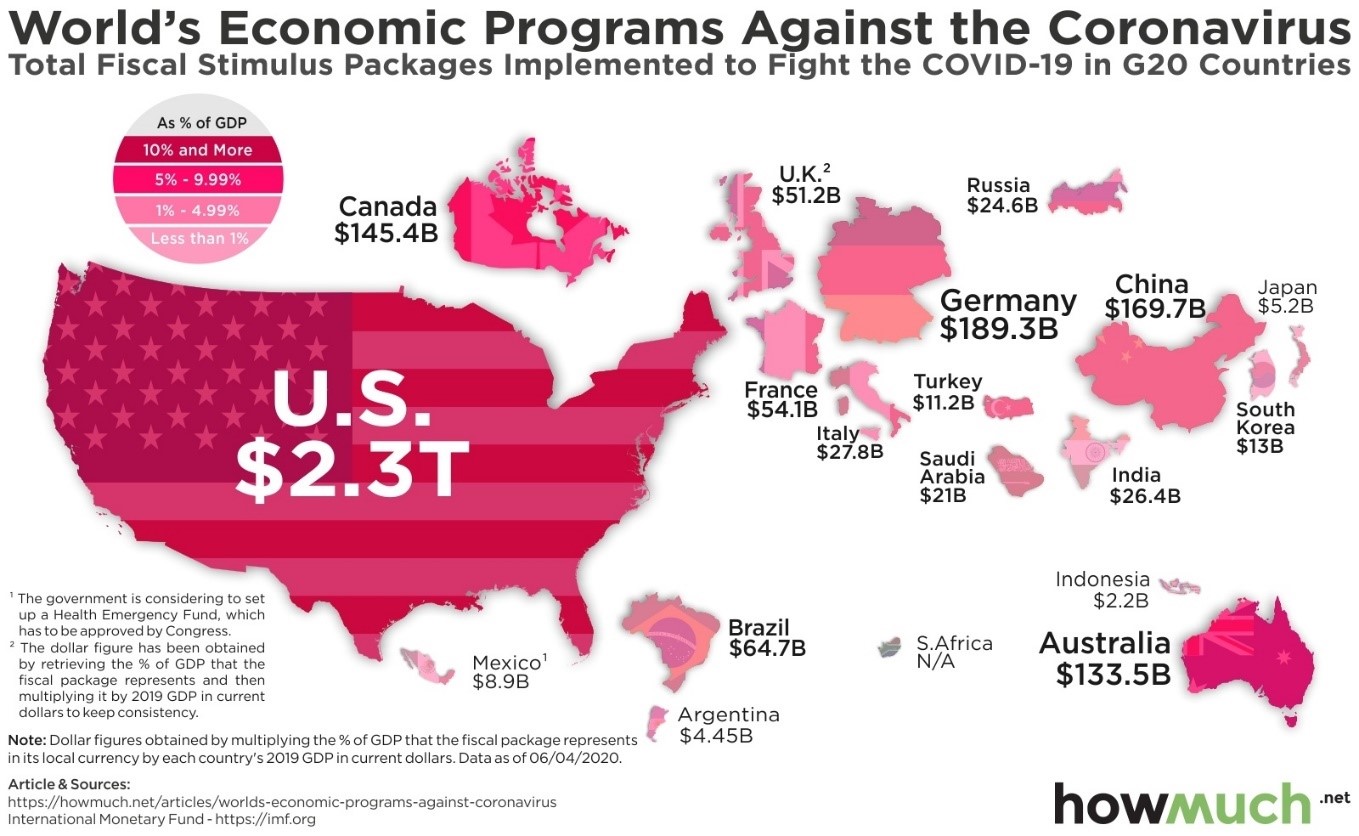

3. Các biện pháp phối hợp khác được tận dụng tối đa như nới lỏng định lượng (quantitative easing), và tăng chi tiêu chính phủ bằng cách in tiền. Hình dưới cho thấy gói cứu trợ kinh tế BAN ĐẦU cho dịch Covid đã bằng tổng tất cả các gói cứu trợ định lượng đã tung ra cho cuộc khủng hoảng 2008.

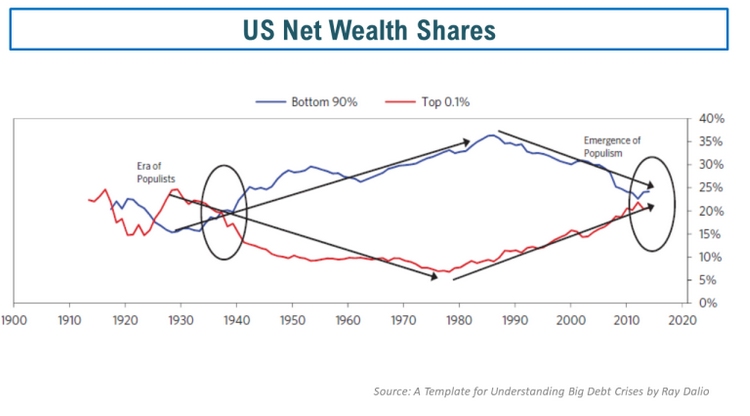

4. Khoảng cách giàu nghèo trong xã hội gia tăng gây các bất ổn về xã hội: top 0.1% dân số sở hữu tài sản ngang với bottom 90% dân số. Điều này cũng tương tự trong lịch sử khi cuộc đại khủng hoảng xảy ra. (xem hình dưới). Khoảng cách giàu nghèo sẽ càng trở nên trầm trọng khi các kích thích kinh tế kiểu “helicopter money” như nới lỏng định lượng được sử dụng. Lý do là vì biện pháp này thường làm tăng giá financial asset trong khi người nắm giữ “financial asset” thường là người giàu, có tài sản đầu tư.

5. Chủ nghĩa dân túy (populism) lên cao là một điểm chung của các cuộc khủng hoảng chu kỳ nợ lớn. Đây là hệ quả của khoảng cách giàu nghèo, cũng như sự phân cực mạnh mẽ về xã hội và chính trị. Ở thời điểm như vậy, thường sẽ nổi lên các chính trị gia có lập trường cứng rắn được tin là bảo vệ quyền lợi của dân tộc. Tổng thống Trump với khẩu hiệu " Make American great again" thường được so sánh với Herbert Hoover, tổng thống Hoa Kỳ giai đoạn Great Depression một người cũng từng rất ủng hộ tradewar . Kết quả của nỗ lực bảo vệ quyền lợi thường là làm cho căng thẳng chính trị leo thang và gia tăng.

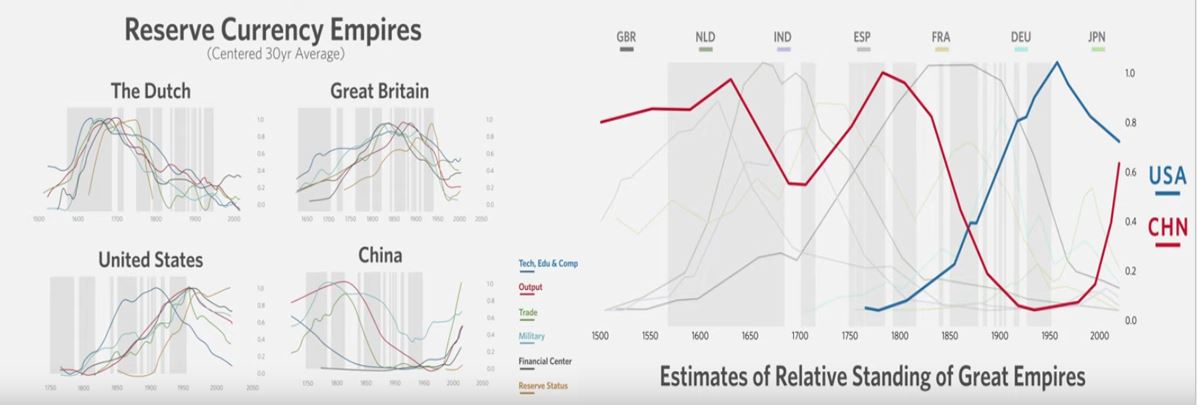

6. Các cuộc khủng hoảng theo chu kỳ lớn cũng thường là thời điểm đổi ngôi giữa các thế lực khi mà sự phát triển vượt bậc của 1 quốc gia đe dọa vị trí số 1 của quốc gia hiện đứng đầu. Giống như sự đi lên rồi đi xuống của Hà Lan những năm 1600s, Anh 1800s, Mỹ 1900s và hiện sự nổi lên của Trung Quốc đang đe dọa vị trí số 1 của Mỹ.

Phần 2: Ở bối cảnh rủi ro cao như vậy, tại sao giá cổ phiếu vẫn tăng ?

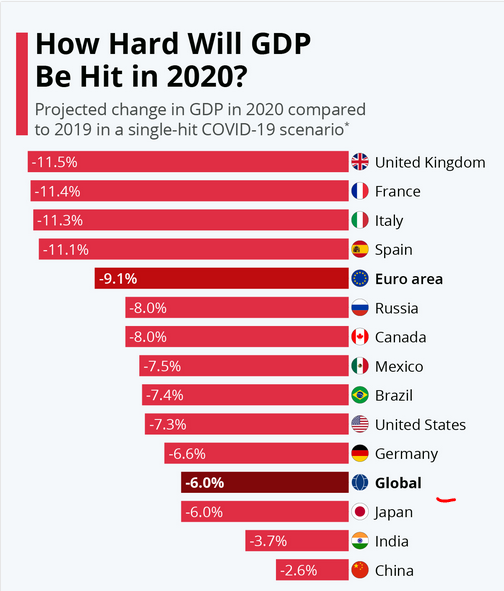

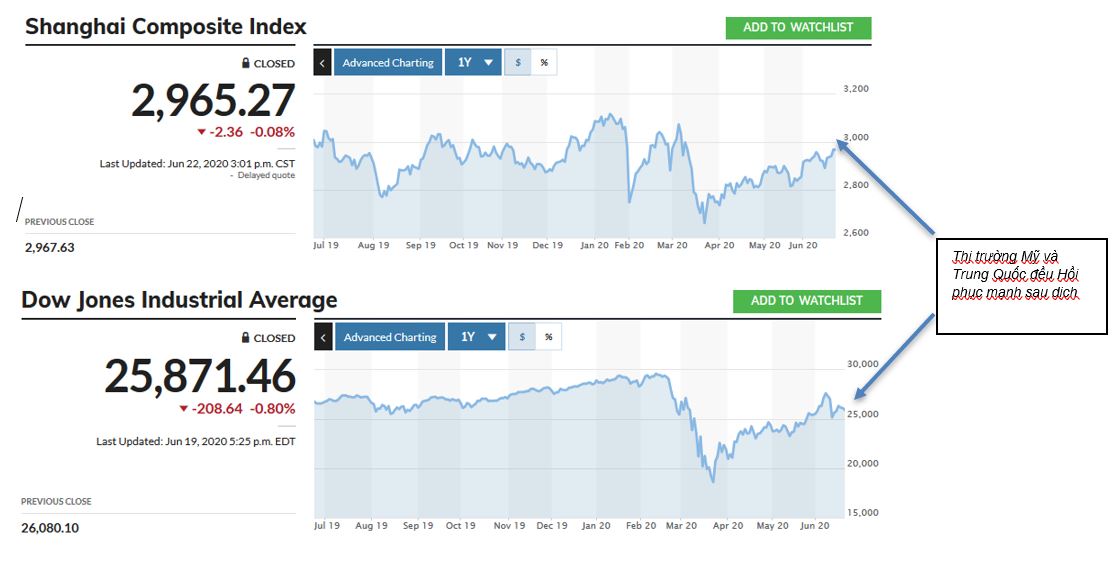

Một điều rất thú vị trong thời gian vừa qua là giá cổ phiếu toàn cầu đều tăng mạnh mẽ từ đáy và đạt gần mức trước khi dịch xảy ra. Sự sợ hãi dường như đã đi qua dù tình hình kinh tế vẫn rất u ám. GDP quý 1 của Mỹ giảm 4.8%, Trung Quốc giảm 6.8%. Trong bối cảnh dịch không quay trở lại, dự báo GDP của các nền kinh tế lớn trên thế giới theo OECD và IMF vẫn rất thê thảm như hình dưới:

Trong khi đó, giá cổ phiếu đã quay lại gần với mức trước khi xảy ra dịch covid 19 bất chấp rủi ro 2nd wave có thể xảy ra.

Có khá nhiều lý do được đưa ra để giải thích cho hiện tượng này. Những lý do được nói đến nhiều nhất như:

(1) Việc lãi suất xuống mức rất thấp khiến cho giữ tiền trở nên không hiệu quả, mức lợi nhuận 5-7% trên thị trường chứng khoán cũng đủ để kéo NĐT ra khỏi tài khoản tiết kiệm.

(2) Thị trường vẫn giữ được lửa vì có những nhóm DN đi xuống do dịch covid19 vd như nhóm cổ phiếu hàng không, khách sạn. Tuy nhiên lại được dẫn dắt bởi nhóm cổ phiếu khác như công nghệ và dược phẩm.

(3) Thị trường chứng khoán là thị trường của kỳ vọng. Kỳ vọng về sự hồi phục sau dịch đưa giá cổ phiếu chạy trước khi nền kinh tế thực sự phục hồi.

(4) Tâm lý “tham lam khi người khác sợ hãi” – hay còn được nhắc đến là FOMO (Fear of missing out) , sợ bỏ lỡ cơ hội.

(5) Dòng tiền từ các business bị chặn đóng khác như cá cược bóng đá, đua ngựa, đua xe, xổ số … cần tìm điểm đến mới. Số lượng tài khoản mở mới tăng mạnh trong đợt giãn cách xã hội.

(6) Ý chí chính trị muốn điều tiết “hàn thử biểu” của nền kinh tế để bình ổn tâm lý và tạo sự thuận lợi cho các mốc sự kiện chính trị trong 2020.

Những lý do trên nghe khá hợp lý nhưng khó xác định kiểm chứng, dễ thay đổi và quan trọng là nó không phải là nguyên nhân gốc rễ của vấn đề. Lý do bản chất của việc tài sản tăng giá là do “easy money” – một lượng tiền mới khổng lồ đang được bơm vào hệ thống, không chảy vào nền kinh tế mà chảy vào tài sản tài chính tạo ra bong bóng tài sản. Điều đó xảy ra như thế nào thì cần nhìn rõ hơn vào các cách thức bơm tiền thông qua 3 cấp độ của chính sách tiền tệ.

(Lưu ý 3 cấp độ này là lát cắt khác so với 3 công cụ của chính sách tiền tệ mà chúng ta vẫn biết đến là “lãi suất, OMO và tỉ lệ dự trữ bắt buộc”. OMO khác với quantitative easing dưới đây dù đều là mua bond. OMO là việc làm giảm phần ngắn hạn (nửa trái) của yield curve, từ đó tác động đến phần dài hạn của yield curve thông qua “expectation”. Còn quantitative easing bring down toàn bộ yield curve bằng cách in tiền “mới” để mua bond.

Layer thứ 1 là điều hành lãi suất.

Đây là công cụ chính sách tiền tệ hiệu quả nhất. Khi lãi suất hạ, nền kinh tế được kích thích theo nhiều chiều (i )Lãi suất tham chiếu hạ dẫn đến lãi suất chiết khấu hạ nên giá tài sản tăng tạo nên wealth effect và tạo tâm lý lạc quan từ đó kích thích tiêu dùng (ii) việc mua bán dựa trên credit trở nên rẻ hơn và dễ dàng hơn cũng kích cầu, đặc biệt là các mặt hàng nhạy cảm với lãi suất như nhà, xe (iii) giảm lãi suất cho vay, giảm gánh nặng nợ cho Doanh nghiệp, dòng tiền bớt căng thẳng lại tạo hiệu ứng lên tái đầu tư và mua sắm mới. Đây là công cụ điều tiết hiệu quả nhất vì nó có tác dụng sâu rộng, tuy nhiên khi lãi suất điều hành đã tiệm cận 0 thì công cụ này sẽ mất tác dụng và phải sử dụng đến các công cụ liên quan đến cung tiền.

Layer thứ 2 là quantitative easing: nới lỏng định lượng.

Công cụ này cho phép Fed trực tiếp in tiền và mua tài sản tài chính, chủ yếu là trái phiếu. Công cụ này ít tác động đến nhóm borrower và spender như loại thứ nhất, mà tác động chủ yếu đến investor/ saver. Khi Fed bơm tiền mới vào thị trường thông qua quantitative easing, các ngân hàng nhận được tiền nhưng do lo sợ rủi ro tín dụng cao, họ không cho vay vào nền kinh tế mà cho vay lòng vòng trong hệ thống tài chính để hưởng mức lãi suất dù thấp hơn, nhưng an toàn hơn.

Một ví dụ điển hình ở Mỹ là các ngân hàng đem cho vay các pension fund. Các pension fund tại Mỹ hiện đang bị trap trong một tình thế tiến thoái lưỡng nan. Họ đã commit các hợp đồng dài hạn với mức lãi suất mục tiêu đâu đó khoảng 7% để có thể cân bằn nghĩa vụ nợ trong dài hạn. Tuy nhiên với việc Fed giữ lãi suất rất thấp trong thời gian dài kỷ lục, mục tiêu 7% quá khó để đạt được. Do đó họ sử dụng tiền rẻ làm đòn bẩy để đầu tư vào trái phiếu doanh nghiệp nhằm đạt mục tiêu đó. Doanh nghiệp cầm tiền với giá rẻ nhưng không mở rộng được đầu tư, mà có xu hướng buy back shares khiến giá cổ phiếu lên cao hơn. Thực tế làn sóng buy back shares đã lên cao từ 2018 và gần đây đã lên mức “all times high”.

Tương tự như vậy, Fed bơm tiền thông qua quantitative easing, vấn đề được giải quyết là rủi ro thanh khoản, nhưng không có hiệu ứng kích thích kinh tế nào vì người nhận được tiền là investors thay vì spender/ borrower và họ, thay vì tiêu tiền hoặc đầu tư vào hoạt động kinh doanh, lại tiếp tục đi tìm kiếm cơ hội đầu tư khác để giữ tiền. Tiền chạy quanh trong hệ thống tài chính, và với lượng tiền mới khổng lồ được in ra, càng nhiều tiền hơn đi tìm cơ hội đầu tư lại càng đẩy giá tài sản lên cao hơn. Giá tài sản tăng mạnh khiến cho kỳ vọng lợi nhuận giảm dần và rủi ro tăng lên có thể gây ra hiệu ứng dây chuyền cho hệ thống tài chính. Để ngăn chặn điều này, việc bơm thêm tiền lại là ưu tiên cấp thiết và 1 vòng mới lại bắt đầu.

Có 3 điều được rút ra từ đây.

- Thứ nhất, quá trình trên khiến cho tài sản tài chính tăng giá và gây ra khoảng cách giàu nghèo ngày càng lớn vì người hưởng lợi trực tiếp từ quantitative easing là những người sở hữu tài sản tài chính, những người giàu, có tài sản tích lũy. Wealth gap, tính đến năm 2018 đã đang ở mức tương tự như thời kỳ đại khủng hoảng.

- Thứ hai, hệ thống chính trị và áp lực bầu cử là nguyên nhân khiến cho lợi ích ngắn hạn outweight rủi ro dài hạn trong các lựa chọn chính sách điều hành. Việc thắt lưng buộc bụng, đưa nền kinh tế hạ cánh nhẹ nhàng có lợi cho dài hạn, nhưng ai sẽ muốn trở thành người cầm lửa trong 4 năm nhiệm kỳ ngắn ngủi để chịu áp lực cho kỳ bầu cử tiếp theo?

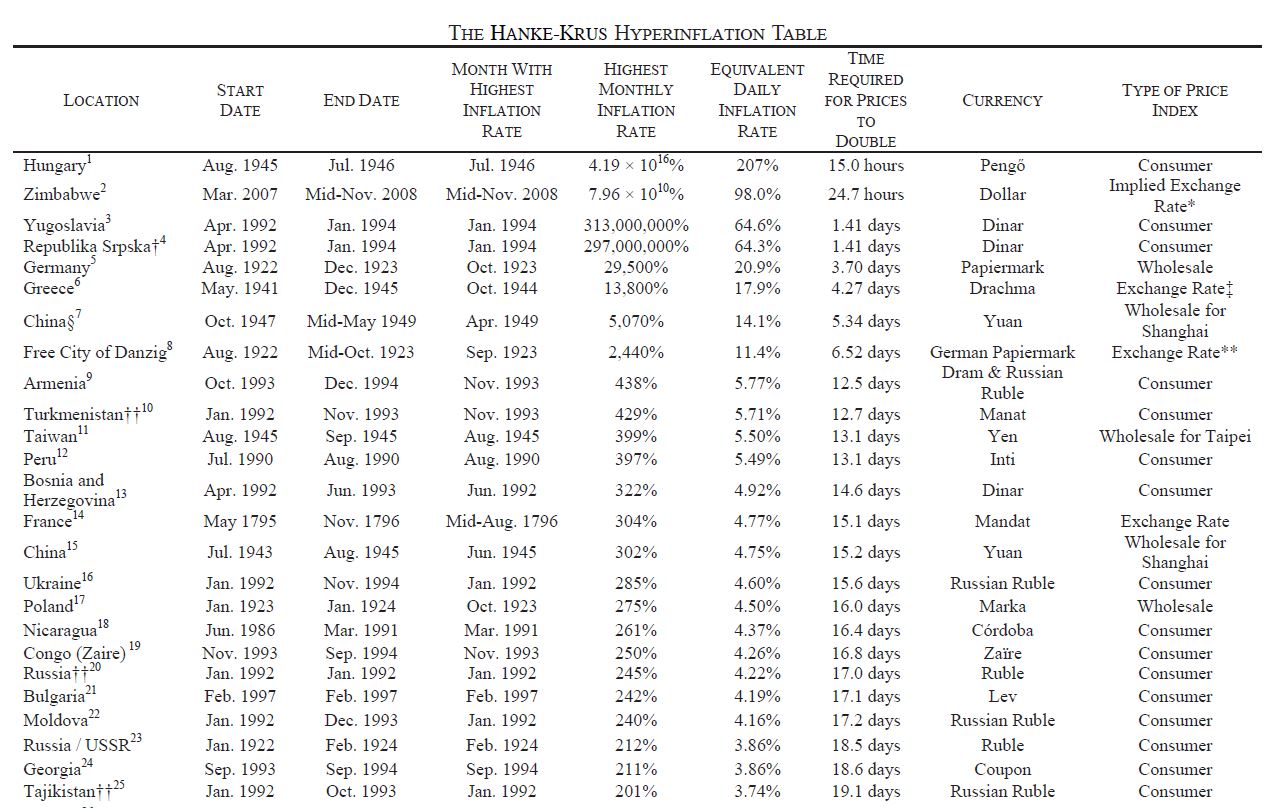

- Thứ ba, giải thích cho việc tại sao tiền in ra nhiều vậy nhưng chưa gây ra lạm phát. Lý do là vì lượng tiền lớn này vẫn nằm trong financial asset và nó sẽ chỉ nhận ra là đã giảm giá trị khi đổ đi quy đổi sang hàng hóa, lúc này mới tạo ra lạm phát/ siêu lạm phát. Điều này đã từng xảy ra nhiều lần trong lịch sử. Ví dụ như ở chiến tranh thế giới thứ 1, khi chính phủ Đức in tiền ào ạt để phục vụ cho chiến tranh nhưng lạm phát vẫn duy trì ở mức thấp. Lý do là vì ở bối cảnh chiến tranh nhiều rủi ro, người dân có nhu cầu save tiền thay vì chi tiêu. Khi chiến tranh kết thúc, tâm lý lạc quan khiến mọi người bắt đầu chi tiêu và lúc này lạm phát mới tăng phi mã.

Layer thứ 3 là “helicopter money”

Thuật ngữ ám chỉ việc ngân hàng Trung ương bypass hệ thống tài chính để đưa tiền trực tiếp đến borrower / spender thông qua trợ cấp. Nỗ lực này phần nào giúp redistribute wealth, đưa tiền đến với người thực sự cần chi tiêu thay vì để người giữ tài sản tài chính hưởng lợi. Với sự xuất hiện của Covid 19, điều này thực sự cần thiết vì với nền kinh tế dựa vào tiêu dùng như Mỹ hay nhiều nước phát triển khác, việc người dân ngừng chi tiêu vì dịch hoặc không có tiền để chi tiêu có thể kéo theo sự phá sản của hàng loạt business và gây hậu quả nặng nề lên nền kinh tế. Theo học thuyết của Keyneysian, kích thích tiêu dùng sẽ kích thích sản xuất, bơm tiền cho doanh nghiệp sản xuất sẽ chỉ thêm hại nếu không kích thích được tiêu dùng. Tiêu dùng là yêu nước. Khẩu hiệu này đã được nhiều đời tổng thống Mỹ nhấn mạnh.

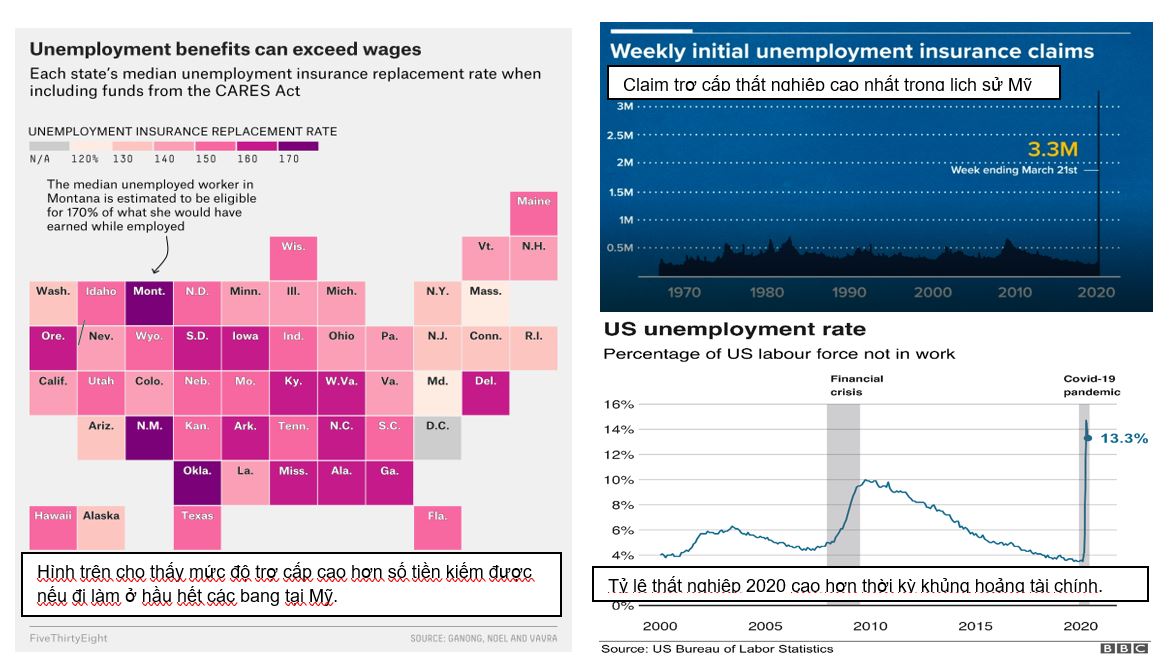

Helicopter money liệu có giải quyết được vấn đề không? Câu trả lời e rằng là không. Vì một thực trạng đang diễn ra là nhiều người lao động hiện nay kiếm được nhiều tiền từ trợ cấp thất nghiệp hơn là đi làm. Với 600 USD trợ cấp 1 tuần, hơn 68% những người nhận trợ cấp đang nhận nhiều hơn thu nhập thường xuyên của họ khi chưa thất nghiệp. Điều này khiến lực lượng lao động trở nên yếu và thiếu active – 1 hệ quả dài hạn với productivity của nền kinh tế - vốn là thứ cốt lõi của tăng trưởng.

Trong lịch sử xa xưa, thời kỳ nào LeoX quên nhớ tên, cũng từng có giai đoạn Chính Phủ cấm tăng giá hàng hóa để kiềm chế lạm phát (mang tính ép buộc), tuy nhiên hậu quả là tình hình lại tệ hơn vì không ai còn động lực để sản xuất ảnh hưởng nghiêm trọng đến productivity.

Phần 3: Limit nào cho việc in tiền?

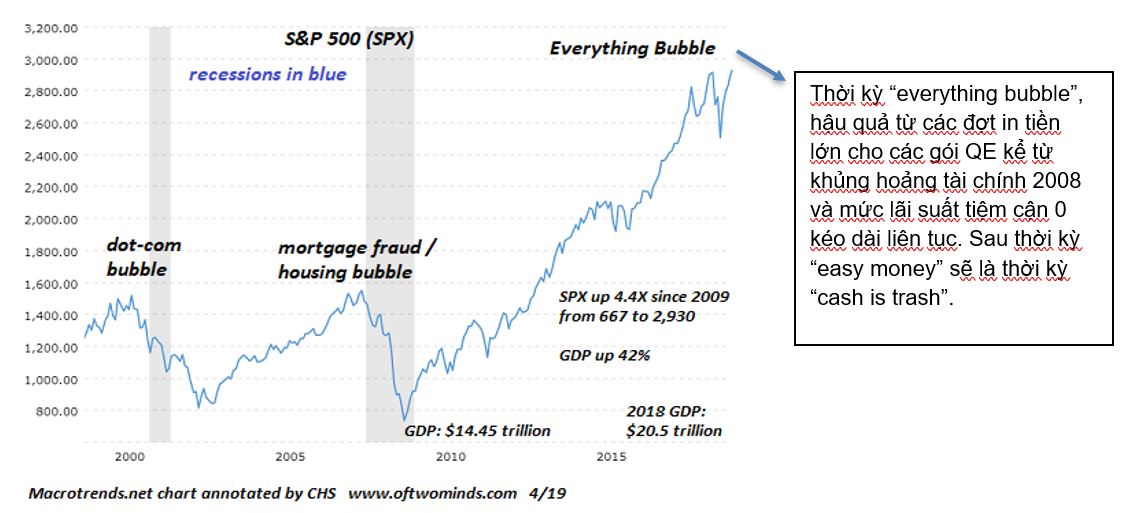

Covid 19 là một stress test với nền kinh tế ở một thời điểm hết sức nhạy cảm – một thời kỳ mà nhiều nhà phân tích gọi là thời kỳ “everything bubble” – nếu so với thời dot-com bubble năm 1990s, housing bubble năm 2007. Ở thời điểm này hầu hết các thành phần trong nền kinh tế đều đã ở trạng thái leverage cao, từ household, đến business đến government. Quá trình deleverage sẽ diễn ra và càng muộn càng painful.

Trở lại câu hỏi: limit nào cho việc in tiền? Liệu việc in tiền có là unlimit, liệu việc cử helicopter money đến hà hơi thổi ngạt cấp cứu tại chỗ bất cứ chỗ nào bục, yếu trong nền kinh tế sẽ kéo dài bao lâu? Câu hỏi này không ai có thể biết chính xác được. Điều biết chính xác là chắc chắn phải có một giới hạn. Quan sát giới hạn này như thế nào?

Giới hạn thứ nhất nằm ở giá trị tài sản. Tài sản không thể tăng giá mãi vì càng tăng giá rủi ro hiện hữu càng cao, expected return càng thấp, và sẽ đến thời điểm ko còn worth để taking position. Khi ở ngưỡng cho thấy xác suất mình là người cầm lửa cuối cùng lên cao, easy money cũng sẽ đổ sang các tài sản có tính trú ẩn như vàng và bong bóng bắt đầu xì hơi. Trên thực tế các nhà tư vấn quản lý tài sản của giới nhà giàu trên thế giới đều đang khuyến nghị allocate tài sản sang vàng và giá vàng đã tăng gần 30% kể từ 2018. (Sẽ còn tăng nhiều như series bài về vàng LeoX đã phân tích).

Giới hạn thứ hai nằm ở giá trị đồng USD. Với vị thế đồng tiền dự trữ của thế giới, Mỹ cũng đồng thời là con nợ lớn nhất thế giới. Không một chủ nợ nào muốn đứng im nhìn tài sản của mình mất dần giá trị khi con nợ đang in tiền với tốc độ khủng khiếp. Khi không ai muốn tiếp tục cho vay khi máy in tiền hoạt động hết công suất, lãi suất cho vay sẽ phải tăng để bù đắp rủi ro hiện hữu này. Và lãi suất tăng là tình huống tệ nhất với US hiện tại khi mà tất cả các thành phần kinh tế đều trong trạng thái leverage cao, từ người tiêu dùng, đến doanh nghiệp, đến chính phủ. Giới hạn thứ 2 này khi kích hoạt lãi suất cũng là lúc kích hoạt nổ cho quả bomb nợ.

Hình dưới cho thấy quy mô gói cứu trợ của Mỹ so với các nước G20 để ứng phó với Covid 19. Cỗ máy in tiền lớn nhất thế giới đang hoạt động hết công suất. Và lưu ý nhé, chỉ riêng Mỹ có đặc quyền xuất khẩu lạm phát khi in tiền.

Giới hạn thứ 3 nằm ở purchasing power.

Giả sử trong bối cảnh tích cực nhất, 2 giới hạn trên chưa xảy ra thì khi sự lạc quan quay trở lại, trạng thái tiêu dùng được thiết lập. Lúc này dòng tiền khổng lồ vẫn trú ẩn nơi tài sản tài chính quay trở lại quy đổi sang hàng hóa và dịch vụ sẽ nhận ra “lost of purchasing power”. Tiền dạt dào, nhu cầu chi tiêu lớn trong khi hàng hóa dịch vụ không tăng tương xứng lúc này mới gây ra lạm phát hoặc siêu lạm phát. Từ đó lại bắt đầu đẩy lãi suất tăng cao và kích hoạt quả bomb nợ vốn tưởng đã tạm yên ổn.

Các giới hạn trên trong cả tình huống lạc quan cho thấy, tương lai của đồng USD, với vai trò là “reserve currency” của thế giới đang đứng trước thời kỳ thay đổi. Cũng giống như Dutch empire hay Bristish Empire đã từng thống trị và đi vào quên lãng.

KẾT LUẬN

“Cash is trash"!

Không cách nào bí mật và dễ dàng để lấy tiền trong túi bạn hơn là cách in tiền và làm nó tự mất giá trị. Kể từ thời Bản vị vàng, không còn đồng tiền giấy nào dám gắn sức mạnh của nó vào vàng. Đơn giản vì không đồng tiền giấy nào có đủ khả năng gắn giá trị với vàng khi mà nguồn cung của nó là unlimited . Đọc thêm bài này nếu bạn muốn hiểu rõ hơn ý LeoX ở đoạn này.

Giữ tiền mặt ở thời kỳ máy in tiền hoạt động hết công suất là điều rất sai lầm và sẽ đối mặt với việc suy giảm sức mua lớn trong tương lai. Rất khó để xác định chính xác thời điểm sẽ xảy ra cuộc khủng hoảng, nhưng rất dễ để nhận biết rằng rủi ro đang ở mức rất cao trong lịch sử.

Hình dưới là hình crop 1 phần dữ liệu trên wikipedia về các thời kỳ lạm phát trong lịch sử, và là một minh họa thuyết phục cho câu " cash is trash". Hãy để ý cột "time required for prices to double" <--- quy đổi lạm phát sang thời gian để giá cả tăng gấp đôi

Mặc dù trạng thái của Việt Nam đang khá tốt hơn mặt bằng, nhưng với độ mở của nền kinh tế ngày nay không quốc gia nào có thể tránh khỏi bị ảnh hưởng khi các cường quốc kinh tế thế giới đổi ngôi. Do đó việc xử lý tiền mặt, bảo toàn giá trị của tài sản là việc cần làm nhất trong bối cảnh hiện tại.

Phần 4: Tài sản nào sẽ bảo vệ sức mua trong bối cảnh máy in tiền hoạt động hết công suất?

Tài sản phù hợp nhất giai đoạn này là các tài sản có tính chất inflation hedge như vàng, bất động sản. LeoX vẫn giữ quan điểm phân bổ tỷ trọng vào vàng khoảng 30% tài sản nhờ tính an toàn, tiềm năng upside lớn cũng như tính thanh khoản vượt trội như đã phân tích trong series bài về vàng. Các bạn đầu tư vào vàng nên đọc hết series này để hiểu và quyết định, thay vì nay hỏi em mua được không, mốt hỏi em có nên bán không?

Đối với bất động sản, nên là các tài sản có giá trị sử dụng cao có khả năng tạo dòng tiền với mức định giá hấp dẫn. Hãy bỏ qua việc lướt sóng BĐS nóng và rất kiên nhẫn tìm cơ hội đầu tư thực sự. May be, thời gian tới có thể sẽ có những BĐS giá rẻ đến từ việc thanh lý tài sản đảm bảo của các ngân hàng. Nếu chưa thấy đủ hấp dẫn đơn giản vì bạn chưa giành nhiều thời gian tìm nên chưa tìm được chứ không phải cố đấm ăn xôi sở hữu BĐS.

Đối với thị trường cổ phiếu cơ sở, giá cổ phiếu vẫn có thể sẽ tăng trong thời kỳ cash is trash nhưng đi kèm theo đó là rủi ro vì thị trường chạy trước phản ánh kỳ vọng. Cẩn thận với size đầu tư cổ phiếu chiếm phần lớn tài sản của bạn trong giai đoạn này. LeoX chỉ tăng mạnh size đầu tư cổ phiếu khi thị trường vào chu kỳ tăng trưởng bền vững kéo dài. Ở thời điểm hiện tại BĐS có lẽ sẽ an toàn hơn. Có thể vì mình nhìn thấy rõ rủi ro nên không dám, phần thưởng có thể vẫn có cho những người có khả năng chấp nhận rủi ro. Tuy nhiên khi đi con đường như vậy sẽ khó có thể tạo được tài sản bền vững.

Đối với các bạn làm doanh nghiệp hay kinh doanh, hết sức thận trọng việc mở rộng kinh doanh ở thời điểm hiện tại. Việc siết chặt công nợ, đảm bảo dòng tiền là ưu tiên số 1 vì nó là máu của doanh nghiệp. Những doanh nghiệp là last survivor trong giai đoạn này sẽ là những doanh nghiệp có sức bật mạnh mẽ khi ra khỏi đường hầm.

Nhìn chung, chúng ta đang ở thời kỳ mà việc học môn lịch sử có giá trị hơn bao giờ hết. Vì đây là thời điểm turning point của một chu kỳ dài, trong khi đời người lại quá ngắn.

“The father backward you can look, the farther forward you are likely to see” – Winston Churchill.

Chúc mừng bạn đã đọc được đến đây. Cuộc khủng hoảng nào cũng tạo ra những lớp người giàu mới. Rất có thể bạn sẽ nằm trong số đó. :)