Trở lại câu chuyện đầu tư cổ phiếu của LeoX. Sau khi đã rút ra 2 bài học mà LeoX đã chia sẻ với các bạn trong những phần trước, LeoX cơ cấu lại danh mục đầu tư của mình theo hướng tập trung cao độ. Phương pháp chọn cổ phiếu của LeoX thời kỳ này chịu ảnh hưởng lớn từ phương pháp đầu tư giá trị của Benjamin Graham – người thầy đầu tiên của Warren Buffet.

LeoX tự rút ra định nghĩa cho mình về đầu tư giá trị có nghĩa là tìm kiếm cổ phiếu giá rẻ. Rẻ ở đây không phải là có mức giá thấp, mà là rẻ hơn so với giá trị thực của cổ phiếu. LeoX xếp cổ phiếu được định nghĩa là rẻ vào 2 nhóm : (1) rẻ so với lợi nhuận và (2) rẻ so với tài sản. Vậy có nghĩa là sao ?

(1) Rẻ so với lợi nhuận có nghĩa là khả năng kiếm tiền của công ty rất tốt so với số tiền LeoX bỏ vào. LeoX gọi nó là yield. Yield theo định nghĩa của LeoX sẽ được tính như sau:

Yield = Lợi nhuận / Vốn hóa thị trường

Ví dụ doanh nghiệp X đang có giá trị thị trường là 1000 tỷ , và hàng năm công ty này kiếm được 200 tỷ lợi nhuận thì yield của cổ phiếu X là = 200 tỷ/1000 tỷ = 20%

Nếu bạn đã từng đầu tư cổ phiếu thì bạn có thể thấy cái công thức này lạ lạ quen quen. Vầng, nếu đảo công thức này lại thì nó chính là chỉ số PE.

PE = Price / EPS hay chính là = Vốn hóa thị trường / Lợi nhuận nếu triệt tiêu đi khối lượng cổ phiếu.

Đừng lo nếu bạn cảm thấy khó hiểu ở đây, trong series dành cho người bắt đầu LeoX sẽ hướng dẫn bạn chi tiết từng khái niệm.

Như vậy, cổ phiếu có PE thấp thì sẽ có yield cao. Vậy tại sao LeoX không nói là tìm cổ phiếu có PE thấp đi cho rồi ? Uh không sai, nhưng không chính xác về mặt bản chất.

Nếu nhìn PE, bạn sẽ rất khó để xác định được PE bao nhiêu là thấp, bao nhiêu là cao và thường chỉ so sánh PE của các cổ phiếu với nhau. Nhưng nếu nhìn yield bạn sẽ ngay lập tức so sánh được với tất cả các loại tài sản khác như tiết kiệm, bất động sản, trái phiếu …. Vì bản chất mọi tài sản đều có thể quy đổi ra yield, chính là bằng thu nhập/ giá. Vd yield bất động sản chính bằng dòng tiền cho thuê BĐS/ giá mua BĐS đó.

Dòng tiền rất thông minh, nó không phải chỉ chảy từ cổ phiếu này sang cổ phiếu khác, mà còn từ tài sản này sang tài sản khác. Yield là 1 cách nhìn bản chất để so sánh tương quan không chỉ các cổ phiếu với nhau mà các tài sản với nhau.

Một việc mà LeoX thường làm mỗi quý 1 lần là tính lại yield toàn bộ cổ phiếu. Đây là 1 bộ lọc cho LeoX thấy mặt bằng chung thị trường đang ở mức cao hay thấp. Sau đó là có cổ phiếu nào có mức yield đáng chú ý hay không.

(2) Rẻ so với tài sản có nghĩa là khi ta giả định nếu bán tất cả tài sản của công ty đi, đem tiền đó trả hết nợ, thì còn lời ra được 1 khoản lớn so với giá mua.

Với loại cổ phiếu này, LeoX đã thử dùng phương pháp Net Net của Benjamin Graham để lọc ra những cổ phiếu có tài sản có giá trị hơn rất nhiều so với giá trị thị trường của công ty. Sau này còn thử thêm nhiều cách lọc khác nữa mà LeoX sẽ chia sẻ với các bạn trong các phần kiến thức.

Tại sao một công ty lại có giá thị trường thấp hơn nhiều so với tài sản mà nó sở hữu? Vì công ty này đang để tài sản đó chết, có thể do thiếu năng lực, có thể vì thiếu vốn. Điều đó khiến cho tài sản dù rất có giá trị nhưng không thể được đưa vào sử dụng để sinh lời trong khi (có thể) vẫn phải chịu khấu hao hoặc các chi phí phát sinh đến việc giữ tài sản đó khiến lợi nhuận âm nặng và giá cổ phiếu lao dốc.

Những trường hợp này thường là các công ty sở hữu những tài sản có giá trị tăng lên theo thời gian như là bất động sản. Một công ty sản xuất cũ có thể có nhà xưởng lâu năm nằm ở khu đất vàng , bạc của thành phố nhưng trên báo cáo tài chính chỉ thể hiện giá trị sổ sách. Đây cũng có thể là công ty có giấy phép vào một lĩnh vực nào đó mà đã bị hạn chế cấp mới. Hoặc đang sở hữu cổ phần của 1 công ty con/ công ty liên kết hiện đang là mục tiêu mua bán sát nhập. Thậm chí có thể là tài sản của công ty nằm phần lớn ở các khoản phải thu mà bằng cách ghép các dữ kiện LeoX biết là sắp có khả năng thu hồi được.

Nhìn chung các case đầu tư theo tài sản có đặc điểm là upside rất lớn nhưng có thể phải chờ rất lâu. Vì thực tế là nhà đầu tư cổ phần thiểu số như chúng ta thì không thể nhảy vào tái cơ cấu và xử lý tài sản của công ty được. Chúng ta chỉ có thể dự đoán về khả năng tài sản đó sắp được đưa vào sử dụng để sinh lời, sắp được xử lý, hoặc mơ hồ hơn là thị trường sớm nhận ra được giá trị tiềm ẩn đó.

Kiểu đầu tư này cũng có tiềm ẩn những rủi ro đánh giá sai lầm về giá trị tài sản mà LeoX cũng từng phải trả giá. Đi quá sâu vào chi tiết có thể sẽ khiến mục nhật ký này kéo dài quá nhiều phần nên LeoX sẽ chia sẻ các bài học này với các bạn trong các phần coaching kiến thức đầu tư về sau nhé.

Nhìn chung giai đoạn 2011-2014 là những năm mà LeoX tập trung cao độ vào những cổ phiếu thuộc một trong 2 nhóm trên : định giá rẻ vì lợi nhuận hoặc định giá rẻ vì tài sản. Không có gì bất ngờ là những cổ phiếu thuộc 2 nhóm này thường là những cổ phiếu small cap (có vốn hóa thị trường bé).

Các báo cáo phân tích cổ phiếu trên thị trường thường chỉ tập trung vào top 100 công ty lớn hàng đầu chứ ít khi phân tích những công ty small cap. Thì cũng chính bởi bị thị trường lãng quên như vậy, nên nó mới có mức định giá rẻ đó.

LeoX thường ít lỗ với những case đầu tư này vì luôn yêu cầu mức biên an toàn cao – tức giá phải ở ngưỡng rất rẻ, khó có thể xuống thêm mới mua. Đối với cổ phiếu định giá rẻ theo lợi nhuận, mức yield yêu cầu thường tối thiểu 20%, có vài trường hợp LeoX đã mua ở mức yield lên đến 35%-40%. Đối với cổ phiếu định giá rẻ theo tài sản thì thường giá trị tài sản ròng phải gấp đôi so với giá trị thị trường. Để lại room cho trường hợp mình có thể định giá sai.

Những cổ phiếu small cap này đã từng rất có sức hấp dẫn rất với LeoX vì nếu đúng thì lãi không phải tính bằng % mà tính bằng lần. Tất nhiên nếu sai thì có thể bị chôn vốn lâu vì thường thanh khoản cổ phiếu khá kém. Do đó kiểu đầu tư này chỉ phù hợp với quy mô tài sản nhỏ 2-3 tỷ mà thôi.

Mặc dù giai đoạn đầu kiếm được tiền chủ yếu từ small cap nhưng sau này LeoX mới ngộ ra rằng đó không phải con đường đi bền vững và lâu dài. Có 3 nguyên nhân chính khiến LeoX đã từ bỏ hướng đi này.

Thứ nhất, khi tài sản lớn lên LeoX không thể tiếp tục đầu tư những công ty small cap này. Cùng 1 công nghiên cứu về công ty mà chỉ có thể đầu tư 5-10% tài sản thì nó không đáng. Do đó về sau LeoX chỉ tập trung vào các công ty lớn.

Thứ hai , nếu mua nhiều thì rủi ro thanh khoản sẽ rất cao. LeoX không định mua cổ phần chi phối rồi nhảy vào xử lý tài sản hay tái cấu trúc doanh nghiệp. Việc đó cần những kỹ năng khác không đơn thuần là đầu tư nữa.

Thứ ba là rủi ro quản trị. Như đã nói, LeoX luôn đặt ra mức biên an toàn cao – tức là phải mua ở mức giá thật rẻ. Nhưng với những ban quản trị mafia chơi chiêu bài ve sầu thoát xác thì cũng đành cắn răng nhìn cổ phiếu có thể rơi tiếp về mức thấp hơn. LeoX đã từng chịu trận 1 case đầu tư như vậy mà sau này chắc LeoX sẽ đưa vào case study để chia sẻ lại với các bạn.

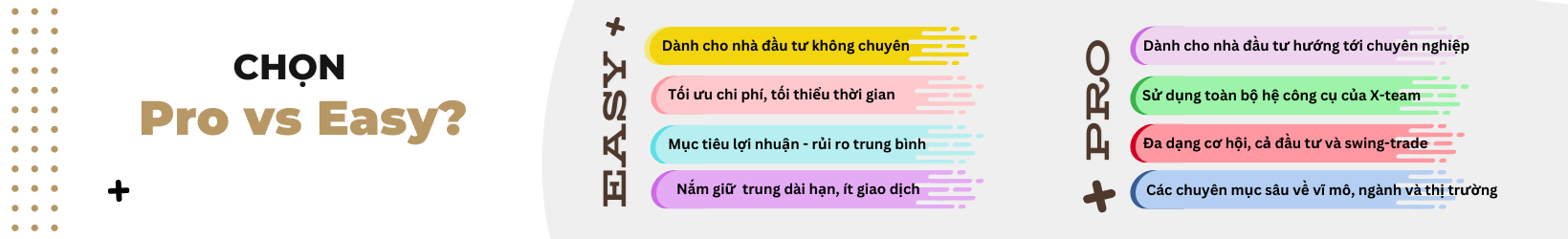

Túm lại là bạn có thể thử cách tiếp cận này khi quy mô vốn còn nhỏ và nếu bạn có thời gian để mày mò nghiên cứu. Tuy nhiên với phần đông những người không chuyên và bận rộn, bạn sẽ cần 1 con đường lành hơn, ít tốn thời gian đãi cát tìm vàng hơn. Lành hơn nhưng chưa chắc hiệu quả thấp hơn đâu nếu xét trên tổng tài sản.

Con đường nào thì chờ LeoX viết phần tiếp nhé :)