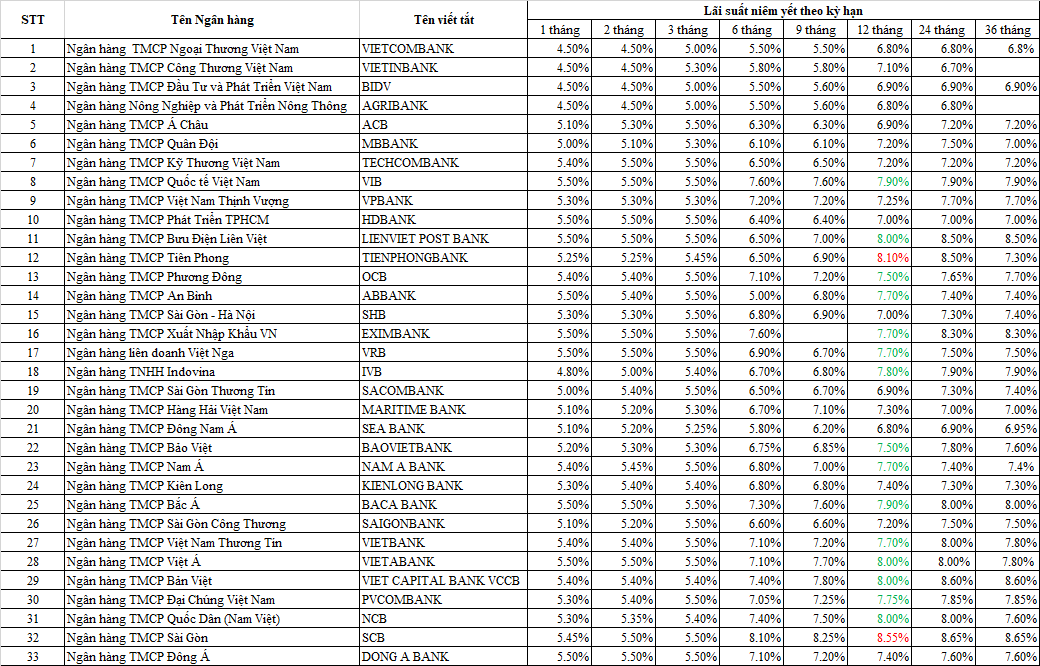

Lãi suất là thứ đầu tiên cần quan tâm đến khi gửi tiết kiệm. Hãy cùng xem tổng quan thị trường qua bảng so sánh lãi suất mà LeoX tổng hợp từ website của các ngân hàng công bố:

(*) Bảng tổng hợp lãi suất được lấy từ website chính thức của các ngân hàng ngày 13/01/2019. Lưu ý, một số ngân hàng không cập nhật lãi suất thực tế đang giao dịch tại quầy lên website (lãi suất giao dịch thực tế có thể cao hơn).

Dựa vào lãi suất công bố của các ngân hàng, bạn có thể dễ dàng lựa chọn nơi để gửi tiền bằng cách chọn ngân hàng có lãi suất cao nhất ? Thực tế thì không đơn giản như vậy:

1. Có nhiều ngân hàng quá, lựa chọn ngân hàng nào để gửi tiền ? Nếu mọi người đều chọn ngân hàng có lãi suất cao nhất thì làm sao các ngân hàng khác huy động được tiền ? Tại sao lãi suất huy động của các ngân hàng lại khác nhau , thậm chí hai chi nhánh cạnh nhau lãi suất hoàn toàn khác nhau ? Có ngân hàng công bố lãi suất trên website sát với lãi suất tại quầy nhưng có những ngân hàng có lãi suất huy động tại quầy lại cao hơn hẳn ? Vậy làm thế nào để biết ngân hàng nào phù hợp với mình ?

2. Nên thực hiện thủ tục gửi tiền như thế nào để đảm bảo an toàn không mất tiền oan ? Câu hỏi này liên quan đến việc kiểm soát rủi ro con người trong quá trình giao dịch với ngân hàng.

3. Nên gửi kỳ hạn nào là tối ưu ? Câu trả lời liên quan đến việc nhận định xu hướng lãi suất

Trong chủ đề về tiền gửi, LeoX sẽ giải đáp 3 câu hỏi này và hi vọng các bạn có thể có đủ thông tin để quyết định cách tối ưu hóa khoản tiền gửi của mình.

Phần 1: Lựa chọn ngân hàng để gửi tiền

Khi gửi tiền vào ngân hàng, ngoài lãi suất bạn sẽ cần quan tâm đến việc liệu khoản tiền của bạn có an toàn không. Những rủi ro sau có thể làm bạn mất tiền:

- Rủi ro tín dụng: Ngân hàng bạn gửi tiền bị phá sản. Theo quy định của Luật Bảo Hiểm tiền gửi, số tiền bảo hiểm được thanh toán cho các khoản tiền gửi được bảo hiểm quy định của Luật bảo hiểm tiền gửi bao gồm cả gốc và lãi cho vay của một cá nhân tại một tổ chức tham gia bảo hiểm tiền gửi tối đa là 75 triệu đồng. Nói cách khác, dù số tiền người dân gửi vào tổ chức tín dụng là 100 triệu đồng, 500 triệu đồng hay nhiều hơn thì số tiền bảo hiểm tiền gửi chi trả cho người dân sẽ chỉ không quá 75 triệu đồng.

Ngoài khoản bảo hiểm, người gửi tiền sẽ nhận được tiền từ hoạt động thanh lý tài sản của tổ chức tín dụng đó khi bị phá sản nhưng trường hợp này rất không chắc chắn. Chẳng ai muốn số tiền tiết kiệm vất vả có được bay hơi, vậy nên trang bị cho mình hiểu biết về các ngân hàng để phòng tránh rủi ro này là việc rất cần thiết.

- Rủi ro tác nghiệp: Đấy là khi nhân viên ngân hàng tác nghiệp không theo chuẩn mực (đã có tiền lệ nhân viên ngân hàng lừa đảo) dẫn đến số tiền tiết kiệm của bạn bị rút trái phép ra khỏi hệ thống ngân hàng. Để quản lý được rủi ro này, bạn cần lưu ý một số điểm khi thực hiện giao dịch.

Trong bài viết này, LeoX sẽ giải thích cho các bạn về rủi ro tín dụng cũng là để trả lời cho câu hỏi thứ 1 trong 3 câu hỏi đã nêu ở trên.

Trong lịch sử, đã có một số trường hợp nhà nước mua lại các ngân hàng bị coi là hoạt động yếu kém nhưng chưa có trường hợp nào một ngân hàng tại Việt Nam chính thức rơi vào trường hợp phá sản. Tuy nhiên, kể từ ngày 15/01/2018, Luật các TCTD sửa đổi cho phép các ngân hàng yếu kém được phép phá sản.

Việc làm thế nào để xác định ngân hàng yếu kém thì rất tiếc chưa có thông tin minh bạch về vấn đề này. Nếu bạn google thì sẽ thấy các chuyên gia tư vấn người gửi tiền nên tỉnh táo tự tìm hiểu ??? Rất khó đúng không ạ.

Việc chấm điểm tín dụng để xếp loại các ngân hàng là việc rất nhạy cảm, nên được làm bởi một tổ chức có đầy đủ năng lực, uy tín và thẩm quyền. Do đó, LeoX sẽ không thể đưa ra đánh giá chi tiết của mình về các ngân hàng mà sẽ cung cấp cho bạn các thông tin và nguyên tắc để dựa vào đó các bạn có thể tìm hiểu và đưa ra quyết định đánh giá của mình.

Lời khuyên của LeoX: Hãy tìm kiếm thông tin từ các địa chỉ uy tín

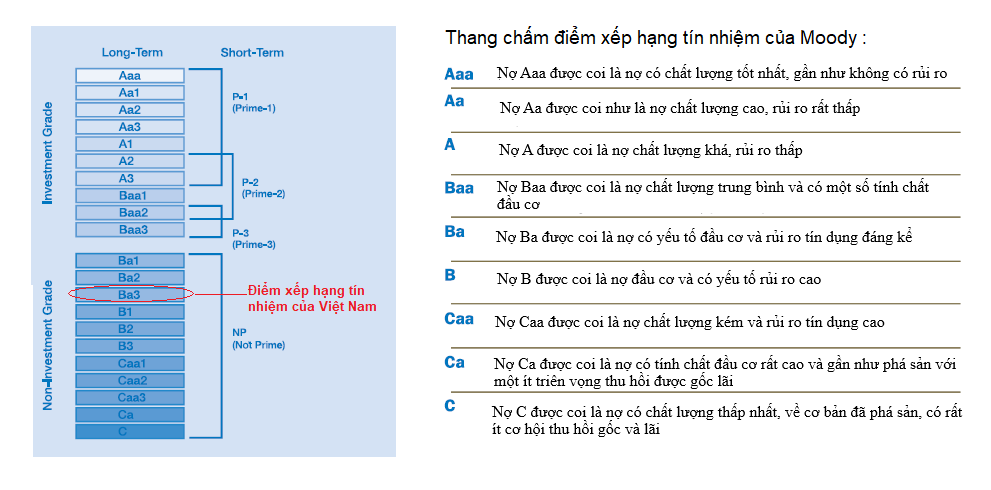

Trên thế giới hiện có 3 tổ chức có uy tín lâu năm chuyên đánh giá xếp hạng tín nhiệm của các quốc gia và công ty là Moody, S&P và Fitch. Đánh giá tín nhiệm của các tổ chức này thường được những đơn vị và cá nhân hoạt dộng trong ngành tài chính tham khảo để đánh giá mức độ rủi ro của một quốc gia hay một công ty bất kỳ.

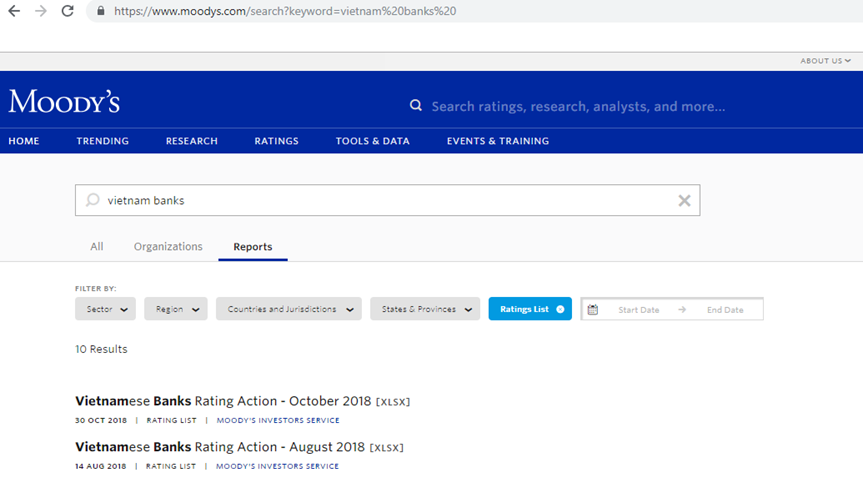

Bạn có thể truy cập vào website của các công ty này để tìm đánh giá tín nhiệm về quốc gia cũng như một số doanh nghiệp tại Việt Nam. Việc truy cập để tìm thông tin này hoàn toàn free, bạn chỉ cần đăng kí để mở 1 account. Ví dụ bạn có thể tìm thấy các thông tin về Việt Nam và một số ngân hàng khi truy cập vào trang https://www.moodys.com :

Hệ thống chấm điểm của Moody được xây dựng như sau:

Bạn có thể thấy ngôn ngữ Moody dành cho các khoản nợ ở Việt Nam là khá rủi ro vì điểm xếp hạng tín nhiệm quốc gia của Việt Nam so với các nước khác trên thế giới mới ở mức Ba3. Chúng ta vẫn chưa thể lên nhóm Investment Grade có điểm xếp hạng từ Baa trở lên.

Bây giờ hãy xem điểm xếp hạng tín nhiệm Moody chấm cho các ngân hàng ở Việt Nam. Bạn có thể tìm thấy thông tin tổng hợp về xếp hạng của Moody bằng cách search Vietnam banks trong website của Moody, chọn phần Reports và download file excel (có 2 file tổng hợp gần nhất cho kỳ tháng 10/2018 và tháng 08/2018):

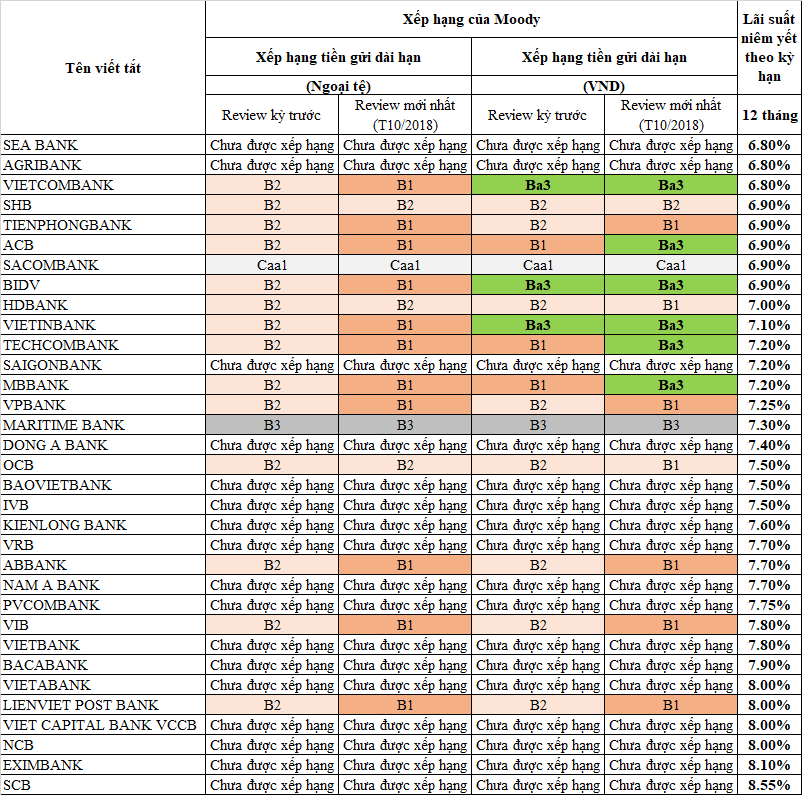

Hiện có 16 ngân hàng trong nước có điểm xếp hạng tín nhiệm của Moody. LeoX đã tổng hợp lại xếp hạng tín nhiệm tiền gửi của Moody và lãi suất niêm yết trên website của các ngân hàng kỳ hạn 01 năm trong bảng dưới đây.

Thông tin trên sẽ hữu ích cho các bạn trong việc nhìn nhận tương quan giữa rủi ro và lợi nhuận. Liệu bạn có đang gửi tiền ở 1 ngân hàng rủi ro cao hơn với lãi suất thấp hơn không? Hay là ý thức được việc mức lãi suất cao mà bạn đang được nhận có phải vì bạn đang chấp nhận rủi ro cao hơn không?

Hãy cùng phân tích nhanh bảng trên:

- Ba ngân hàng đang được xếp hạng tín nhiệm tốt nhất (Ba3 ngang với xếp hạng quốc gia của Việt Nam) cũng là 03 ngân hàng có vốn nhà nước chi phối lớn là Vietcombank, BIDV và Vietinbank. Cùng với Agribank thì 03 ngân hàng này là trụ cột trong hệ thống ngân hàng của Việt Nam. Dễ hiểu khi các ngân hàng này nằm trong top các ngân hàng có lãi suất huy động thấp trên thị trường. Điều này phù hợp với quy luật “Rủi ro thấp thì lợi nhuận thấp” mà LeoX sẽ phân tích với các bạn.

- Việc các ngân hàng chưa được xếp hạng hoặc các ngân hàng được xếp hạng thấp hơn n có lãi suất huy động thấp hơn các ngân hàng được xếp nhóm Ba3 / B1 cũng không hợp lý. Việc này có thể do các ngân hàng này không cập nhật lãi suất huy động trên website, nếu các bạn hỏi tại quầy giao dịch thì lãi suất huy động thực tế có thể cao hơn.

Đến đây, bạn đã bắt đầu có thể hình dung sơ bộ về mức lãi suất hợp lý so với rủi ro. Ngoài Moody, bạn có thể tham khảo S&P, Fitch.

Một nguồn thông tin khác cũng đáng tin cậy là các bạn có thể tìm hiểu thông tin từ những người làm bộ phận quản lý rủi ro hoặc giao dịch liên ngân hàng. Họ cũng có thể cho bạn nhiều thông tin về tình hình các ngân hàng. Bạn cũng có thể tìm hiểu về thông tin lịch sử giao dịch của các ngân hàng, qua đó ước lượng về các rủi ro.

Tình hình kinh doanh của các ngân hàng cũng thay đổi theo thời gian, vì vậy bạn hãy để ý đến xếp hạng tín nhiệm của các ngân hàng. Hãy đảm bảo bạn không đầu tư vì lãi suất cao trong khi nhìn nhận không hết về rủi ro cũng như không đầu tư vào một sản phẩm lãi suất tương đương hoặc thấp hơn nhưng lại có mức chịu rủi ro cao hơn.

Không phải lãi suất cao luôn đồng nghĩa với rủi ro cao nhưng thông thường nguyên tắc này là đúng. Vì vậy, nếu bạn thấy có một cơ hội có lãi suất rất cao so với mặt bằng chung các sản phẩm cùng loại, hãy ý thức được việc lãi suất bạn đang kiếm được luôn có rủi ro song hành. Điều đó ít nhất sẽ giúp bạn luôn chủ động tìm kiếm, cập nhật thông tin để bảo vệ khoản đầu tư của mình.

Trong các bài viết tới trong chủ đề tiền gửi, LeoX sẽ giải thích cho các bạn về các điểm lưu ý đề phòng rủi ro tác nghiệp (trả lời cho câu hỏi 2) và cách nhận định xu hướng lãi suất (trả lời cho câu hỏi 3)

Các trang thông tin tham khảo:

• Moody: https://www.moodys.com