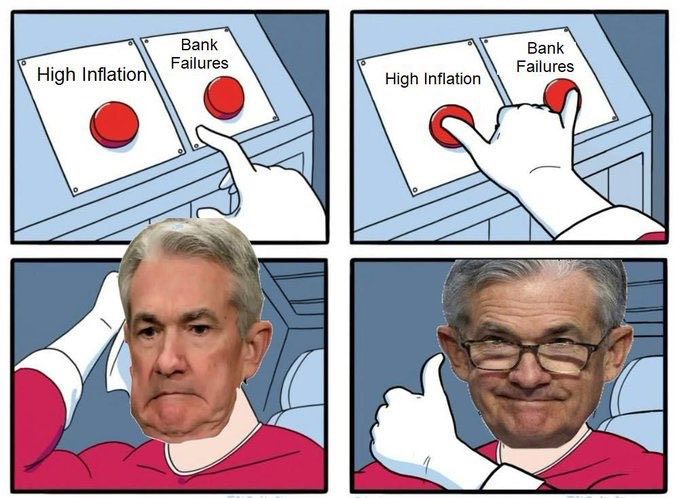

Chọn con tim hay chọn nghe lý trí ? FED có vẻ đã chọn nghe lý trí đêm qua khi tăng lãi suất thêm 25 điểm. Kịch bản có xác suất cao nhất đã xảy ra nhưng ngày càng có nhiều tranh cãi về tính đúng đắn trong chính sách của FED. Điều gì có thể xảy ra tiếp theo ?

Rất nhiều giả định được FED đưa ra đã không thành hiện thực:

- Tháng 3/2020 - thời điểm bắt đầu thực hiện bơm tiền : Lạm phát không phải là vấn đề

- Tháng 1/2021 – thời diểm lạm phát có dấu hiệu tăng : Lạm phát sẽ chỉ là tạm thời (Rất nhiều chuyên gia tài chính tại Việt Nam cũng ủng hộ nhận định này, rất nhiều học thuyết mới về lạm phát đã được đưa ra để chứng minh lạm phát đã chết)

- Tháng 9/2021: Lãi suất sẽ không tăng cho tới năm 2024

- Tháng 1/2022: Suy thoái nhẹ có thể cần thiết để hạ nhiêt nền kinh tế

- Tháng 12/2022: Lạm phát cơ bản đã được khống chế

- Tháng 2/2023: Nền kinh tế Mỹ sẽ hạ cánh mềm

- Tháng 3/2023: Hệ thống ngân hàng ổn định

Ngày hôm qua, Chủ tịch FED Jerrome Powell tăng lãi suất thêm 25 điểm trong bối cảnh mà chính ông thừa nhận:

- Quá trình hạ lạm phát sẽ còn kéo dài

- Các quyết định điều chỉnh lãi suất sẽ tùy tình hình để thực hiện (khác với ngôn ngữ diều hâu trước đó)

- Vấn đề của hệ thống ngân hàng có thể tác động đến sự ổn định của toàn bộ hệ thống nếu không được xử lý

- Lạm phát sẽ dai dẳng

- Quá trình hạ lạm phát sẽ có thương đau

Ngôn ngữ của Chủ tịch FED rất khác so với vài tuần trước khi mà FED còn dự định tăng lãi suất thêm 50 điểm và khẳng định hệ thống ngân hàng rất bền vững. Đáng chú ý hơn là phát biểu của Bộ trưởng Bộ tài chính Mỹ Janet Yellen cùng thời điểm ngày hôm qua khẳng định không xem xét việc “bảo hiểm toàn diện” cho các khoản tiền gửi tại hệ thống ngân hàng Mỹ. Ngày càng có nhiều nghi ngờ hơn về tính chính xác trong các dự báo của FED, nếu thực sự nền kinh tế vững chắc thì tại sao FED không nâng lãi suất như dự định để dứt điểm lạm phát khi mà lạm phát vẫn đang dai dẳng ?

Thị trường bắt đầu chia rẽ khi đánh giá về chính sách của FED sắp tới:

Đáng chú ý, Nomura còn dự báo FED sẽ phải hạ lãi suất. Tất nhiên, hạ lãi suất trong bối cảnh hiện nay chắc chắn không phải tín hiệu gì bullish cho thị trường mà chỉ thể hiện suy thoái đã bộc lộ rõ. Điều đó đồng nghĩa với việc còn có thêm các đợt sụt giảm trước khi FED buộc phải nhảy vào cứu trong bối cảnh lạm phát còn chưa dứt điểm được.

Trong ngắn hạn, tình hình của ngành ngân hàng Mỹ vẫn căng như dây đàn. Sau SVB và Signature sụp đổ, ngân hàng PacWest chứng kiến 20% số tiền gửi bị rút kể từ tháng 1. Giá cổ phiếu đã giảm 56% tháng trước sau khi ngân hàng vay mượn 10,5 tỷ US từ FED’s discount window + 3,7 tỷ USD từ Federal Home Loan Bank + 2,1 tỷ US từ BTFP. Tất nhiên, sau bài học của SVB, không ông ngân hàng nào dám tăng vốn vào thời điểm hiện tại.

Chúng ta đang bước vào chặng khốc liệt nhất, chặng cuối của chu kỳ nợ lớn:

- Chính sách hết room

- Sự tăng trưởng từ công nghệ dù rất nhanh mạnh nhưng chưa thể kịp bù đắp lạm phát do lượng vốn khổng lồ được in ra trong suốt hơn 1 thập kỷ qua cũng như sự già hóa về dân số

- Mâu thuẫn địa chính trị toàn cầu đến thời điểm bùng nổ

- Mâu thuẫn trong nội tại nhiều quốc gia đạt đỉnh điểm

Tất cả những điều này tạo nên một môi trường tăng trưởng thấp trong lạm phát cao (stagflation). Những khoản nợ đến hạn, những tài sản được duy trì bằng nợ sẽ tiếp tục là vấn đề rất nan giải. Sự kết thúc phức tạp của một chu kỳ nợ lớn là vấn đề đã được nói đến nhiều trên Cộng đồng LeoX và giờ nó vẫn đang xảy ra. Nhiều người cho rằng chính sách của FED sai lầm, thực ra FED không thể đảo ngược tính chu kỳ của mô hình tăng trưởng bằng nợ được. FED có thể kéo dài thập kỉ tăng trưởng bằng cách bơm thêm tiền vào thị trường như năm 2020 đã làm nhưng FED sẽ không còn thuốc khi lạm phát tăng cao. Việt Nam cũng sẽ khó đứng ngoài cơn bão lần này. Sẽ không dễ dàng.

Các NĐT hãy bảo trọng ./.